Hey Snowballers !

J’espère que vous allez toutes et tous bien !

Bienvenue aux 626 personnes qui nous ont rejoints depuis la dernière édition gratuite du 15 avril 2021.

Pour la majorité d’entre nous, investir de façon passive est l’une des meilleures solutions. Cela peut vouloir dire plusieurs choses :

Acheter seulement des ETFs, qui sont, pour rappel, des paniers d’actions qui vous permettent de diversifier en achetant un seul actif. L’ETF Vanguard S&P500 équivaut donc à acheter instantanément 500 actions des 500 plus grosses entreprises publiques US. Plus de détails sur les ETFs ici.

Passer par une entreprise qui vous propose de gérer votre portefeuille à votre place : Yomoni, Nalo, Mon Petit Placement et bien d’autres vous permettent de faire cela. Ces entreprises vont essentiellement investir dans des ETFs et autres fonds.

Pas vraiment de la gestion passive, mais avec une tranquillité d’esprit similaire :

Vous pouvez également vous créer votre propre portefeuille d’actions (votre ETF à vous en gros) et investir régulièrement dans ces entreprises sans vous prendre la tête.

Mais quelle est la bonne solution ? On en parlera un peu plus loin.

Je parle d’action “Growth” mais qu’est-ce donc au juste ? Tout simplement l’action d’une entreprise à fort potentiel de croissance. Ce sont le plus souvent ce qu’on peut appeler des entreprises tech : Coupang, Facebook il y a quelques années, Uber, Doordash, Lemonade, Coinbase, etc.

Pourquoi elles sont intéressantes ? Qui dit forte croissance dit énorme potentiel de plus-value sur une longue période. Par exemple Facebook, Amazon, ou encore Google étaient des actions Growth lors de leur entrée en Bourse :

Facebook : + 702 % depuis son entrée en Bourse.

Amazon : tenez-vous bien → + 199 000 % !

Google : + 4308 %

Dans cette édition, je vais vous montrer une méthode (parmi tant d’autres) pour sélectionner une action Growth si vous souhaitez le faire de votre côté, ou si vous souhaitez comprendre comment certaines personnes le font à votre place.

Mais avant tout ça, je tenais à vous rappeler ça : 👇

✨ Commencez à investir dans Snowball

Je vais lancer très prochainement des enchères de NFTs Snowball qui vous permettront, je l’espère, de générer des profits dans un futur proche tout en apportant votre support à Snowball !

🙋♀️ Comment participer à ces ventes aux enchères ?

Il suffit de s’inscrire à la liste ci-dessous et vous recevrez un e-mail dès qu’une nouvelle illustration est disponible aux enchères.

Sinon, avant de nous lancer dans le vif du sujet, place au petit récap Snowball habituel :

🙌 Nous sommes maintenant 12 964 (vs 12 338) Snowballers ou + 5 % depuis le 15 avril 2021, date de la dernière édition gratuite de Snowball.

😎 2397 (vs 2297) personnes ont décidé de s’inscrire à Snowball Premium ou + 4,3 % depuis le 15 avril 2021.

Le revenu annuel est passé de 141 207 € le 1er avril à 146 131 € aujourd’hui, soit une croissance de 3,5 %.

🤝 La communauté Snowball compte maintenant près de 830 personnes (vs 800).

👩🎓 450 (vs 418) étudiantes et étudiants ont profité de Snowball Premium gratuitement. Si vous êtes un·e étudiant·e, répondez simplement à cet email ou écrivez-moi ici : yo@yoann.co pour y accéder.

❄️ 369 050 Snowflakes ont été distribués.

💖 Les premiers Snowballers à s’être inscrits ont plus de trois mois de Snowball Premium de remboursés (19,1 €) grâce à leurs Snowflakes.

💁♀️ 11 721 € vont être redistribués à l’association Les Flocons.

😎 11 721 € vont être redistribués aux Snowballers Premium.

💸 25 117 € pour les impôts.

🎯 [PREMIUM] 33 Snowpicks sont déjà dans l’app Snowball (les actions que je trouve intéressantes) pour une performance de + 24,48 % du portefeuille Snowpick.

📸 [INSTAGRAM] Depuis peu, Snowball est aussi sur Insta. Au rendez-vous, news, jeux, éducation et les coulisses de Snowball. Par ici pour rejoindre les 1064 abonnés.

📲 [DAILY SNOW] 1300 personnes reçoivent le Daily Snow quotidiennement sur whatsApp. Il est accessible aux membres Premium. Pour rappel c’est un condensé des news de la journée dans l’univers des finances, de l’éco et des cryptos. Pour en savoir plus, c’est par ici !

Si vous n’êtes pas encore inscrit·es à Snowball Premium et que tout cela vous intéresse 👇 😇 :

Allons-y !

P.S. : je précise encore une fois que cette édition n’est sponsorisée par aucune entreprise et je préviens toujours lorsque je partage des liens de parrainage ou d’affiliation.

P.S. 2 : n’oubliez pas de suivre Snowball sur Twitter, LinkedIn, Instagram et Clubhouse.

Sommaire de cette édition

Introduction

Une valorisation trop élevée des actions Growth ?

Étape 1 : comprendre le business et sa maturité.

Étape 2 : regarder sa valorisation et les opportunités de l’entreprise.

Étape 3 : comparer l’entreprise par rapport à ses concurrents.

Étape 4 : regarder des entreprises qui ont eu des business similaires dans le passé.

Étape 5 : regarder les évolutions des valorisations de l’entreprise.

Étape 6 : comprendre le business et sa maturité.

Étape 7 : comprendre la magie des intérêts composés.

Étape 8 : observer la capacité de l’entreprise à réinvestir dans son business.

Conclusion

Allons-y !

Introduction

Du coup, gestion passive ou active ?

You know me…

Vous savez certainement ce que je vais dire : ça dépend, et cela peut être un mix de tout ça. Personnellement j’ai opté pour un mix entre actif et passif :

je fais de la gestion passive via des ETFs + assurance vie (Yomoni et Mon Petit Placement) ;

et de la gestion semi-active via ce qu’on appelle dans le jargon de la finance, du stock picking, ou tout simplement le fait de choisir ses actions.

Mais pourquoi faire ça ? Il n’existe pas une seule raison mais je peux vous en citer quelques-unes :

Par plaisir. Certaines personnes aiment contrôler leurs finances, elles aiment s’intéresser aux fonctionnements des choses et des entreprises. Souvent, ce type de personnes aimera avoir un minimum de contrôle sur son portefeuille.

Pour tenter de booster son portefeuille. Il est bien connu que peu d’investisseurs arrivent à battre le marché. On pourrait dire qu’investir dans des ETFs qui suivent le CAC40, le Nasdaq ou le S&P500, c’est un peu investir dans le marché. Pourquoi chercher à faire mieux ? Tout simplement car il est possible d’investir une petite partie de son portefeuille dans des actifs plus risqués tout en investissant dans des actifs peu risqués. Cette stratégie a un nom : Barbell Strategy. Elle a plusieurs définitions mais la mienne est simple : investir majoritairement dans des actifs très peu risqués et investir une petite partie dans des actifs risqués. Si la partie risquée se pète la gueule, l’impact sur votre portefeuille sera négligeable. Si la petite partie risquée décolle, l’impact sur votre portefeuille sera extrêmement fort ! Exemple : un investissement sur le 80 % S&P500 + 20 % sur 4 entreprises qui ont cartonné ces dernières années : Tesla, Shopify, Facebook et Nvidia. Le fait d’avoir 20 % de votre portefeuille sur des actions à fort potentiel a fait augmenter votre rendement de + 128 % (seulement l’ETF S&P500) à + 268 %. Une différence de + 140 % !

Inversement, que se serait-il passé si vous aviez choisi 4 entreprises qui ont sous-performé par rapport au marché ? J’ai vraiment sélectionné les pires : First Solar (- 60 %), PG&E (- 60 %), Mosaic (- 64 %), Murphy Oil (- 60 %).

Vous pouvez voir que votre portefeuille a pris un coup par rapport au S&P500, mais vraiment un petit coup : - 20 % par rapport à un portefeuille qui ne serait composé que de l’ETF Vanguard S&P500. Même en sélectionnant les pires entreprises, votre portefeuille serait à + 108 % au bout de 5 ans.

La stratégie Barbell vous permet donc de potentiellement booster fortement votre portefeuille tout en maîtrisant les risques de pertes. Avec ce petit exemple, nous avons fait du + 140 % avec des entreprises qui ont cartonné et du - 20 % avec des entreprises horribles d’un point de vue business. D’un point de vue statistique, le risque semble en valoir la peine ! C’est pour cette raison que j’aime ce type de stratégies : une potentielle plus-value infinie car les entreprises que vous avez sélectionnées pourraient faire du x 5000 % ou plus, pas de limite, tout en maîtrisant les risques. En effet, elles ne peuvent pas tomber en dessous de - 100 %.

OK, mais comment choisir ces entreprises et ne pas se retrouver avec du First Solar, Murphy Oil ou Luckin Coffee, une entreprise dans laquelle j’avais investi et qui a perdu près de 90 % de sa valeur ?

On y vient ! Mais avant tout, est-ce que ces entreprises à forte croissance ne sont pas survalorisées ? Ne sont-elles pas simplement trop chères ?

I. Une valorisation trop élevée des actions Growth ?

Le ratio P/E ou Price to Earnings est le ratio le plus souvent utilisé pour voir si une entreprise est survalorisée ou sous-valorisée. Plus ce dernier est élevé, plus une entreprise sera considérée comme étant survalorisée et chère.

Pourquoi ?

Tout simplement car le P/E ratio indique le nombre d'années de bénéfices nécessaires pour récupérer l'investissement dans une action si l'entreprise maintient son taux d'exploitation actuel.

En ce moment, le P/E ratio des 500 plus grosses boîtes américaines est à un niveau très élevé de 35, c’est-à-dire que le prix moyen d’une action d’une entreprise US du S&P500 prend en compte environ 35 années de profits pour évaluer son prix et donc sa valorisation ! Si une entreprise fait 10 € de profits par an, les investisseurs font comme si cette dernière faisait 35 x 10 donc 350 € de profits par an pour établir son prix actuel.

Un aspect essentiel à prendre en compte est que le marché se situe au-dessus de son P/E historique moyen depuis près de 30 ans ! Si vous utilisez cet indicateur pour vous tenir à l'écart des actions, vous avez manqué plusieurs décennies de gains !

S'il est clair que le ratio P/E du S&P 500 est élevé d'un point de vue historique, il n'est pas seulement influencé par P (prix), mais aussi par E (bénéfices). Des bénéfices qui chutent dans le contexte d'une pandémie mondiale peuvent augmenter le ratio PE et donner l'impression que P, le prix, est trop élevé. Mais le marché regarde toujours vers le futur, pas le passé. Les valorisations sont le reflet des bénéfices futurs, qui pourraient s'améliorer considérablement pour de nombreuses entreprises qui ont souffert au cours des derniers trimestres.

De plus, comme j’en parlais dans cette édition du Snow Report [Premium], il est évident que nous ne pouvons plus utiliser 100 % des anciennes méthodes (comme celles de Warren Buffet ou Benjamin Graham) pour investir. Il faut s’adapter à un nouvel environnement dans lequel la technologie bouleverse les modèles économiques et donc les valorisations des entreprises.

Rentrons dans le vif du sujet ! Comment savoir si une entreprise est un bon choix d’investissement ? Je regrouperai tout ça dans une Gsheet prochainement pour les abonnés Premiums. Stay tuned!

Étape 1 : comprendre le business et sa maturité.

Comme je le disais il y a plus d’un an dans une des premières éditions Snowball, je pars souvent de mon attrait pour une entreprise et ses produits pour créer un premier filtre. J’adore les produits et l’entreprise Apple, du coup il y a quelques années, j’ai décidé de creuser un peu pour voir si c’était un bon investissement. C’en était un…

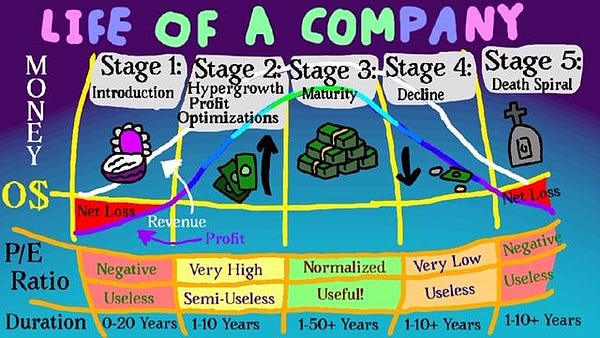

Comprendre le business d’une entreprise dans laquelle vous souhaitez investir et sa maturité sont donc deux choses primordiales. Lorsqu’une entreprise n’est pas mature et toute jeune, regarder seulement le P/E ratio n’a aucun sens.

Certaines entreprises peuvent réinvestir agressivement avec des coûts de R&D élevés. Ou bien elles peuvent essayer d'étendre rapidement leur part de marché parce qu'elles savent qu'elles peuvent compenser leurs coûts d'acquisition d'utilisateurs par la valeur d’un client sur une longue période. Cela ne semble évident que si l'on examine de près les fondamentaux d'une entreprise. Si vous regardez par exemple le P/E ratio d’Amazon en 2012, il était de 3633 !!!! C’est-à-dire qu’à cette époque, la valorisation de l’entreprise correspondait à 3633 années de profits ! C’est normal, ses profits étaient quasi nuls vu que l’entreprise réinvestissait tout dans son business.

Ce tweet est d’ailleurs très utile :

Pour les entreprises qui sont encore au stade 1 (introduction) ou au stade 2 (hypercroissance), essayer d'utiliser un P/E ratio est inutile. Si vous recherchez des actions uniquement sur la base de leur P/E ratio, vous investirez exclusivement dans des entreprises qui en sont déjà à la phase 3 (maturité), et vous serez souvent tentés d'investir dans des entreprises qui en sont à la phase 4 (déclin) simplement parce qu'elles semblent cheap.

Le potentiel à long terme d'une entreprise compte beaucoup plus que sa valorisation à un moment donné.

Comment détecter ce potentiel ? Lisez des news qui tournent autour de cette entreprise, lisez Snowball, parlez avec des experts, écoutez des podcasts, lisez les rapports trimestriels, etc.

Quelques exemples :

Shopify : une alternative de plus en plus forte à Amazon ?

Snapchat : le futur leader de la réalité augmentée et du social e-commerce ?

Tesla : le futur géant de l’énergie, des véhicules autonomes, de l’assurance auto, du transport de passager… ?

Lemonade : le futur géant de l’assurance habitation, auto, animaux, etc. ?

Des signes peuvent vous indiquer vers où une entreprise se dirige et ces signes peuvent être de bons moyens de valider ou non un investissement.

Il est ensuite intéressant de regarder du côté de la valorisation de cette entreprise.

Étape 2 : regarder sa valorisation et les opportunités de l’entreprise.

Pour rappel, une valorisation est simplement le nombre d’actions en circulation multiplié par le prix d’une action. Si une entreprise X émet 10 000 actions sur le marché et que ces actions valent 10 € / unité, alors sa valorisation est de 100 000 €.

Le plus important est de savoir où en est l’entreprise aujourd’hui, mais surtout quelle est son opportunité de croissance.

Par exemple Coinbase, c’est aujourd’hui une valorisation de 58 milliards de dollars. Une goutte d’eau si on s’imagine sans trop de peine que le marché des cryptomonnaies sera dans quelques années un marché qui pèsera bien plus lourd qu’aujourd’hui. Son potentiel de croissance est donc gigantesque et son prix actuel, peut-être pas si élevé que ça.

Shopify pèse aujourd'hui 140 milliards de dollars et pourrait devenir un jour une entreprise de 1000 milliards de dollars, compte tenu de sa part de marché de 8,6 % dans l’e-commerce de détail aux États-Unis en 2020.

Le plus important est donc de se dire : “est-ce que dans dix ans, je suis persuadé que cette entreprise sera beaucoup plus importante et impactante que ce qu’elle ne l’est aujourd’hui ?”.

Une autre façon de déterminer si une entreprise est un investissement intéressant est de regarder la concurrence.

Étape 3 : comparer l’entreprise par rapport à ses concurrents.

Si vous comparez une entreprise à sa concurrence, vous pourrez avoir plus de contexte. Même si les entreprises du secteur sont chères, vous pourrez voir si vous payez plus pour cette entreprise vs ses concurrentes.

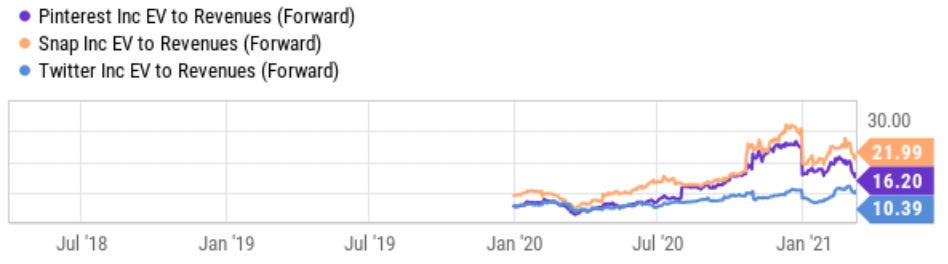

Prenons l’exemple de Pinterest, Snap et Twitter et notamment leur ratio valeur d'entreprise/revenu (EV/R) qui est une mesure de la valeur d'une action qui compare la valorisation d'une société à son revenu. Plus il est faible, mieux c'est, car un multiple EV/R faible indique qu'une société est sous-évaluée.

Comme nous pouvons le remarquer sur ce graph :

Snap est en haut avec 22,

Twitter en bas avec 10,

Pinterest au milieu avec 16.

Cependant, Pinterest est celle qui croît le plus rapidement des 3 entreprises et celle qui possède de meilleures marges. Du coup, dans ce contexte, le prix de Pinterest ne semble pas forcément si élevé.

Il existe plein de façons de comparer des entreprises :

types de revenus : récurrents ou pas,

marges : élevées ou non,

de nouveaux produits en développement,

des entrées sur de nouveaux marchés,

la rétention des utilisateurs,

etc.

Une fois que vous avez observé les entreprises similaires, vous pouvez étendre cette analyse à des entreprises similaires dans le passé.

Étape 4 : regarder des entreprises qui ont eu des business similaires dans le passé.

Effectivement, tout n’est qu’une copie d’une copie, d’une copie… Si nous partons de ce principe (à prendre avec des pincettes car le passé pas forcément le futur), alors il est intéressant de trouver des entreprises plus matures qui pourraient ressembler à l’entreprise dans laquelle vous souhaitez investir.

Est-ce que Snap, dans un univers où la réalité augmentée et la réalité virtuelle prennent de plus en plus de place, ne pourrait pas concurrencer de plus en plus Facebook ? La valorisation de Snap est aujourd’hui de 95 milliards de dollars et celle de Facebook de 932 milliards. Les business models sont similaires, mais Snap semble se diriger de plus en plus vers la partie e-commerce social qui est en plein boom. Snap pourrait donc devenir un jour, comme Facebook, une entreprise valorisée de près de 1000 milliards de dollars. L’analyse est volontairement raccourcie ici, mais vous comprenez le principe.

Étape 5 : comprendre la magie des intérêts composés.

La légende dit qu’Albert Einstein les aurait qualifiés d’être “la huitième merveille du monde”. Pour mieux comprendre en une phrase, il suffit de lire cette citation de Benjamin Franklin :

"Money makes money. And the money that money makes, makes money."

Simple, non ?

L’idée qui se cache derrière les intérêts composés est cette notion de croissance exponentielle. Nous pouvons la visualiser simplement en utilisant cette fameuse énigme des Nénuphars :

Il existe un nénuphar sur un étang. Ce dernier double de surface chaque jour. Au bout de 100 jours, l’étang est complètement recouvert de nénuphars. En combien de jours couvrira-t-il la moitié de l’étang ?

Non, pas 50 jours. Il couvrira la moitié de l’étang au bout de 99 jours.

Si une entreprise est capable de multiplier par 10 son chiffre d'affaires annuel en une décennie, comme l'a fait Salesforce, la valorisation exacte au moment de l'achat n'a qu'un très faible impact rétrospectif. L'important était d'accumuler des actions Salesforce. Que vous achetiez à un prix de l’action faible ou élevé par rapport à ses revenus n’a que peu d’importance.

Ce qu’il est important d’observer dans un business, c’est ce fameux acronyme barbare appelé CAGR pour Compound Annual Growth Rate ou Taux de croissance annuel composé en français. Voici en combien de temps une entreprise doublera de taille selon différents CAGR :

CAGR = 15 % —> l’entreprise double de taille tous les 5 ans.

CAGR = 20 % —> l’entreprise double de taille tous les 4 ans.

CAGR = 30 % —> l’entreprise double de taille tous les 3 ans.

CAGR = 40 % —> l’entreprise double de taille tous les 2 ans.

Certaines boîtes comme Amazon arrivent à dépasser les 40 % sur plusieurs années. Investir dans de telles entreprises vous permet de faire un retour sur investissement gigantesque. En effet, si l'entreprise peut réellement maintenir un taux de croissance élevé au fil des ans en raison de la nature de l'activité (taux élevé de rétention des revenus, potentiel d’upsell et de cross sell, vaste marché inexploité, etc.), vous pourriez avoir affaire à une entreprise qui pourrait multiplier ses revenus par 20 ou plus sur une décennie.

Étape 6 : observer la capacité de l’entreprise à réinvestir dans son business.

Les entreprises dont les flux de trésorerie s'améliorent rapidement et qui réinvestissent en elles-mêmes peuvent se créer un avenir riche en possibilités et en croissance. Ces entreprises peuvent parier sur des projets qui peuvent avoir des bénéfices infinis tout en ayant un risque extrêmement faible s’ils échouent. Quelques exemples :

Amazon n’était qu’une librairie en ligne au début des années 90. AWS n’a été lancé qu’au début des années 2000 et a grandement boosté la croissance du géant de l’e-commerce ;

Avant 2007, Apple n’avait jamais commercialisé de téléphones. Aujourd’hui l’iPhone est la première source de revenus d’Apple ;

Square n’a lancé Cash App que 4 ans après son lancement. C’est aujourd’hui la moitié de ses revenus.

En parlant de Square, l’achat par cette Fintech (entreprise qui évolue dans l’univers de la finance) de Tidal, le service de streaming de Jay Z, pourrait très bien être un pari qui pourrait rapporter gros sans créer un risque majeur si le projet échoue. En effet l’entreprise a été rachetée 297 millions de dollars. Une bouchée de pain pour une entreprise de la taille de Square. Par exemple, Tidal pourrait fortement augmenter la rétention des utilisateurs de Cash App et pourrait aussi permettre à des millions d’artistes d’accéder aux 36 millions d’utilisateurs de Cash App pour monétiser leurs œuvres (NFTs ?).

Une entreprise peut facilement faire de tels paris si :

elle génère des flux de trésorerie positifs sur de longues périodes ;

elle est peu endettée ;

ses fondateurs et les équipes de management sont des visionnaires ;

l’entreprise a prouvé par le passé qu’elle pouvait lancer de nouveaux produits innovants et conquérir de nouveaux marchés. Apple est le parfait exemple avec des dizaines de produits à succès.

Lorsqu'une entreprise peut démontrer certaines de ces caractéristiques, il n'est pas surprenant que sa valorisation soit supérieure à celle d’autres entreprises.

Conclusion

J’espère que ces différentes étapes pourront vous aider à y voir plus clair sur le choix d’investir ou non dans une entreprise à forte croissance.

Comme toujours, même si une entreprise coche toutes les cases, il n’est pas impossible que cette entreprise ne réussisse pas à conserver une forte croissance et qu’elle ne soit donc pas un bon investissement. C’est pour cette raison que la diversification est votre meilleure amie.

Cependant, pour les rares qui s'avéreront gagnantes, elles auront tendance à offrir des rendements exceptionnels. Il ne s'agit pas du prix que vous payez, mais plutôt de la valeur à long terme de ce que vous achetez. J’ai récemment lu une phrase qui résume bien cette philosophie en parlant du prix de l’action de Tesla :

It’s expensive for what we know, it’s cheap for what we don’t know.

Selon moi, comme je disais au début de cette édition, intégrer quelques entreprises à forte croissance (Growth Stocks) dans votre portefeuille aux côtés de stratégies plus passives comme l’investissement dans des ETFs ou des roboadvisors (Yomoni, Nalo, etc.) peut fortement booster ce dernier.

Le fait d’en sélectionner plusieurs vous permettra de diminuer les risques. Combien d’entreprises sélectionner ? Pas moins de 5 selon moi, sans forcément en sélectionner des dizaines et des dizaines. Le mieux sera ensuite d’investir régulièrement dans ces entreprises sélectionnées. Tous les mois, tous les deux mois, toutes les semaines. Vous pouvez choisir le rythme qui vous convient.

Faire cela demande évidemment un peu de temps, mais pas tant que ça. En effet, une fois que vous avez sélectionné quelques entreprises, il suffit d’investir régulièrement dans ces dernières, et c’est tout. Il est évidemment important de lire les news de ces entreprises pour ajuster votre stratégie, mais cela ne vous prendra pas énormément de temps.

💡 Et si vous ne voulez pas vous prendre la tête du tout, vous pouvez même investir dans des ETFs qui sont spécialisés sur les entreprises à forte croissance. Les ETFs d’ARK Invest sont les plus célèbres (dispo sur eToro via des CFD), mais il en existe bien d’autres comme le Vanguard Growth ETF (VUG) et plusieurs centaines ici.

That’s it!

💌 Comme toujours, vous pouvez tout simplement répondre à cet e-mail, je lis et réponds à tous vos messages. Si je ne le fais pas au bout d’une semaine, relancez-moi ! Il m’arrive d’en oublier dans le flux. :)

Bon week-end à toutes et à tous.

👉 N’oubliez pas d’ajouter un petit cœur si ça vous a plu. :)

Yoann. ❤️

🚨 Avertissement : Comme je vous le répète souvent, je n’ai pas de boule magique. 🧙♀️ Vous comprenez donc qu'en lisant "Snowball", vous ne recevez pas de conseils en matière d'investissement. De plus, je ne vous connais pas assez. Aucun contenu publié ici ne constitue une recommandation selon laquelle un titre, un portefeuille de titres, une transaction ou une stratégie d'investissement particuliers conviennent à une personne spécifique. Vous comprenez également que je ne vous conseille pas personnellement sur la nature, le potentiel, la valeur ou la pertinence d'un titre, d'un portefeuille de titres, d'une transaction, d'une stratégie d'investissement ou de tout autre sujet. Dans la mesure où tout contenu publié peut être considéré comme un conseil ou une recommandation d'investissement en rapport avec un titre particulier, ces informations sont impersonnelles et ne sont pas adaptées aux besoins d'investissement d'une personne spécifique. Vous comprenez qu'un investissement dans un titre quelconque est soumis à un certain nombre de risques, et que les discussions sur un titre publié sur "Snowball" ne contiendront pas de liste ou de description des facteurs de risque pertinents.

Ah, et "Snowball" n'est pas destiné à fournir des conseils fiscaux, juridiques, d'assurance ou d'investissement, et rien de ce qui est publié ici ne doit être interprété comme une offre de vente, une sollicitation d'offre d'achat, ou une recommandation pour un titre quelconque par son (ses) auteur(s) ou un tiers. Vous êtes seul responsable de déterminer si un investissement, une action ou une stratégie, ou tout autre produit ou service, vous convient en fonction de vos objectifs d'investissement et de votre situation personnelle et financière. Vous devez consulter un conseiller financier ou un professionnel de la fiscalité concernant votre situation juridique, financière ou fiscale spécifique.