Hey Snowballers !

J’espère que vous allez toutes et tous bien !

Bienvenue aux 1041 personnes qui nous ont rejoints depuis la dernière édition gratuite du 1er mars 2021.

Dans cette édition de Snowball, nous allons nous pencher sur un sujet un peu différent, à la frontière de l’investissement, de la gestion de budget, et de la gestion des risques. Rien que ça ! Cette édition devrait être un peu plus courte que les autres.

Mais avant ça, voici les dernières grosses news de l’univers Snowball !

10 000 ! Nous avons officiellement dépassé les 10 000 abonnés le 3 mars 2021 (🎂 le jour exact de l’anniversaire de Snowball) pour atteindre les 10 849 aujourd’hui ! À chaque fois que j’écris une newsletter, c’est un peu comme si je m’adressais au Zénith de Toulouse plein à craquer (11 000 places) ! Encore merci à toutes et à tous de participer à la croissance de Snowball ! Prochain cap : 20 000 !

🔮 D’ailleurs, si la vision long terme de Snowball vous intéresse (bien plus qu’une newsletter), je vous laisse lire la dernière édition de Behind the Curtain, la petite sœur de Snowball où je détaille tout ça. Petit indice :

Dans la mesure où nous avons dépassé les 1000 followers sur Twitter, j’ai décidé de lancer le compte Instagram de Snowball ! C’est par ici, par là @snowballfrance ou bien en cliquant sur le post ci-dessous ⬇️ :

Et voici le petit récap Snowball habituel :

🙌 Nous sommes maintenant 10 849 (vs 9806) Snowballers ou + 10,6 % depuis le 1er mars 2021, date de la dernière édition gratuite de Snowball.

😎 2045 (vs 1932) personnes ont décidé de s’inscrire à Snowball Premium ou + 6 % depuis le 1er mars 2021.

Le revenu annuel est passé de 122 150 € le 1er mars à 128 413 € aujourd’hui, soit une croissance de 5,1 %.

🤝 La communauté Snowball compte maintenant plus de 700 (vs 650) membres qui ont volontairement décidé de la rejoindre.

👩🎓 345 (vs 307) étudiantes et étudiants ont profité de Snowball Premium gratuitement. Si vous êtes un·e étudiant·e répondez simplement à cet email ou écrivez-moi ici : yo@yoann.co pour y accéder.

❄️ 342 150 Snowflakes ont été distribués.

💖 Les premiers Snowballers à s’être inscrits ont près de trois mois de Snowball Premium de remboursés (17,3 €) grâce à leurs Snowflakes.

💁♀️ 9860 € vont être redistribués à l’association Les Flocons.

😎 9860 € vont être redistribués aux Snowballers Premium.

💸 21 130 € pour les impôts.

🎯 [PREMIUM] 27 Snowpicks sont déjà dans l’app Snowball (les actions que je trouve intéressantes) pour une performance de + 31,9 % du portefeuille Snowpick.

📲 [PREMIUM] Le Snowmarket de l’app Snowball est à jour avec des dizaines de nouveaux services et de nombreux avantages pour les Snowballers Premiums ajoutés (immobilier, bourse, assurance vie, PER, cryptos…)

🎙 [CLUBHOUSE] Si vous êtes sur Clubhouse, nous allons bientôt lancer des events sur le nouveau réseau social audio. Suivez-moi ici et le club Snowball ici (seulement depuis un iPhone) pour être tenu·es au courant.

Si vous n’êtes pas encore inscrits à Snowball Premium et que tout cela vous intéresse 👇 😇 :

Allons-y !

P.S. N’oubliez pas de suivre Snowball sur Twitter et sur LinkedIn également, le contenu que je publie est (en général) différent d’une plateforme à l’autre.

Introduction et objectif de cette édition

Comme je vous disais, aujourd’hui nous allons aborder un sujet un peu particulier qui est aux frontières de la gestion de budget, de l’investissement et de l’assurance.

🎯 Objectif de cet article : vous aider à mieux gérer votre budget en « amortissant » certains objets et services, en créant vos propres assurances et en investissant cet argent pour potentiellement, en plus de mieux gérer votre budget et vos risques, gagner de l’argent.

Sommaire :

Étape 1 : « amortir » ses objets et services comme une entreprise [BASIQUE]

Définition du mot amortissement

Comment intégrer cette notion « d’amortissement » dans son budget ?

Comment « amortir » des objets et services concrètement ?

Étape 2 : utiliser cet amortissement comme une forme d’investissement [AVANCÉ]

Goal-based investing ?

Goal-based investing et « amortissement » de ses objets et services

Étape 3 : utiliser cet amortissement et son investissement comme une forme d’assurance [PRO]

Conclusion

Commençons par expliquer le concept d’amortissement.

Étape 1 : « amortir » ses objets et services comme une entreprise [BASIQUE]

Définition du mot amortissement

Commençons par définir la notion d’amortissement.

Amortissement : chaque entreprise, dans sa comptabilité, doit amortir certains de ses biens. Ça veut dire quoi ? Tout simplement constater qu’une machine, qu’un stock ou qu’un bien immobilier perd de la valeur chaque année du fait de l’usure du temps ou de l’obsolescence. Pourquoi c’est important pour une entreprise de faire cela ? Tout simplement parce que, sans rentrer dans les détails qui vous endormiraient (sauf pour les fans de compta), l’amortissement enregistré chaque année vient en déduction du bénéfice imposable.Mais qu’est-ce que tout cela a à voir avec l’investissement et la notion de budget ?

Comment intégrer cette notion « d’amortissement » dans son budget ?

C’est simple ! Un jour, j’ai un peu réfléchi (oui ça m’arrive) et je me suis dit que tous mes objets perdent régulièrement de la valeur. Mon iPhone, mon Mac, mes New Balance…

Jusque-là, vous me suivez.

Ensuite, je me suis dit qu’il serait intéressant de prévoir :

Quand est-ce que je devrais changer de modèle soit pour avoir le dernier, soit tout simplement parce que l’ancien est obsolète ou trop abîmé (dans le cas des chaussures de course par exemple).

Combien je pourrais revendre (si c’est possible) l’objet que je changerais.

🤓 Exemple : je change mon iPhone tous les ans parce que je suis un Fan boy. Je sais que mon iPhone coûte environ 1200 € neuf et que je pourrai revendre le mien dans les 800 €. Mon iPhone perd donc environ 400 € sur une année, soit 33 € par mois.

Tout cela me permet ainsi « d’amortir » mes objets et services. J’ai mis le mot « amortir » entre guillemets, car il ne s’agit pas vraiment d’un amortissement au sens comptable du terme, mais plus d’un jargon que je me suis inventé.

Pourquoi faire cela ? Tout simplement pour éviter de devoir sortir une grosse somme d’un coup. Cet « amortissement » me permet d’étaler ces efforts de financement sur plusieurs mois voire plusieurs années.

Quels types d’objets et services « j’amortis » ?

Certains objets électroniques :

iPhone sur un 1 an.

Apple Watch sur 2 ans.

AirPods sur 2 ans.

MacBook Pro sur 3 ans

Certains services :

Abonnement Revolut qui tombe chaque année.

Divers SaaS comme Shrimpy que je paye à l’année ou encore Typeform, etc.

Certains vêtements :

Chaussures de running sur un an.

Mes New Balance sur un an.

Vous pourriez le faire également pour certains meubles, de l’électroménager, etc. Tout est aussi une question de capacité d’épargne chaque mois. Si vous ne pouvez mettre que 100 € de côté par mois, il faudra faire des choix entre épargne, investissement pur, « amortissement », etc.

Comment « amortir » des objets et services concrètement ?

Plusieurs solutions :

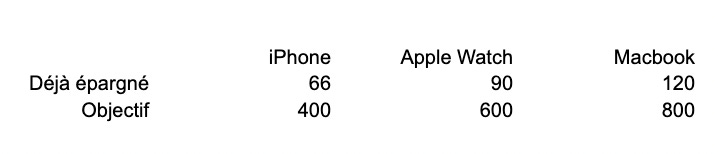

Vous placez tout ça dans un même compte épargne type livret A et vous suivez le tout avec une Gsheet (fichier Excel) qui pourrait ressembler tout simplement à ça :

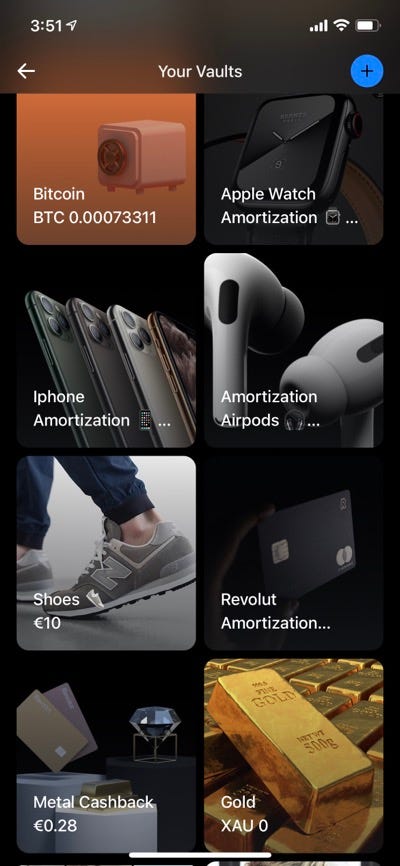

Vous utilisez la fonction « Coffre/Volt » de Revolut ou N26 (j’utilise personnellement en partie la fonctionnalité coffre de Revolut). Cette fonctionnalité vous permet de créer autant de sous-comptes épargne que vous souhaitez. Voici à quoi ça ressemble, et c’est extrêmement pratique ! Vous pouvez également automatiser l’alimentation de ces coffres ou même les alimenter à l’aide des arrondis de vos dépenses :

Mais vous pouvez aller encore plus loin. ⬇️

Étape 2 : utiliser cet amortissement comme une forme d’investissement. [AVANCÉ]

On complexifie un peu tout ça, mais on le rend aussi (potentiellement) beaucoup plus intéressant financièrement.

En effet, et si vous combiniez cette notion d’amortissement avec la notion d’assurance et de goal-based investing, ou en simple français, l’investissement par objectif. Commençons par définir rapidement cette notion.

Goal-based investing ?

💡 Goal-based investing : Selon Investopedia, l’investissement basé sur les objectifs est une approche relativement nouvelle de la gestion de patrimoine qui met l’accent sur l’investissement dans le but d’atteindre des objectifs de vie spécifiques. Quand on parle d’« objectifs de vie », on parle de mariage, éducation de ses (futurs) enfants, achat d’une résidence secondaire, etc. L’approche de l’investissement par objectif met l’accent plus sur le fait d’atteindre ses objectifs que de réaliser des gains importants grâce à ses investissements. Nous en reparlerons certainement dans une édition dédiée.Goal-based investing et « amortissement » de ses objets et services

Et si vous décidiez de placer l’argent qui vous permettra de renouveler votre iPhone dans un an ou votre MacBook dans 3 ans ?

Vous pourriez non seulement mieux gérer votre budget en évitant de devoir sortir une grosse somme d’un coup, mais vous pourriez potentiellement générer des retours sur investissement en investissant/plaçant cet argent.

Comment faire pour placer/investir facilement cet argent ?

Il faut déjà se dire que plus l’horizon temporel du renouvellement de votre objet/service est long, plus vous pouvez prendre des risques.

Selon votre propension au risque, vous pouvez choisir de placer/investir cet argent de façon plus ou moins risquée.

Une fois que vous avez déterminé cela, il existe plusieurs solutions :

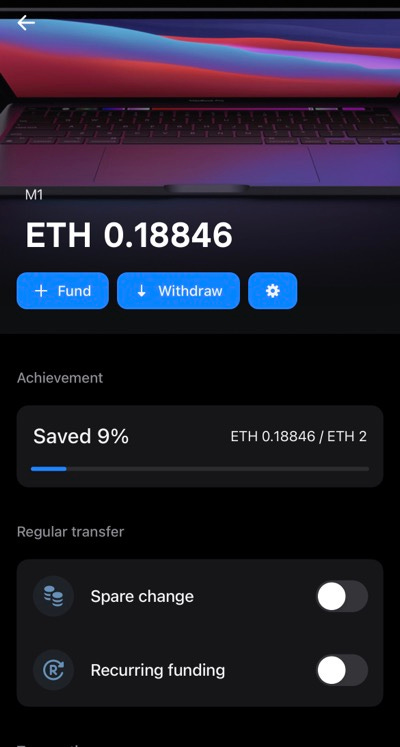

Vous pouvez créer des coffres cryptos sur Revolut. Par exemple, pour mon MacBook Pro, je place l’équivalent de 25 € d’Ethereum tous les mois. Pourquoi tant de risques ? Parce que cet amortissement est sur 3 ans, parce que je pense que dans 3 ans l’Ethereum sera très certainement plus cher que ce qu’il ne l’est aujourd’hui et finalement parce que je suis prêt à prendre le risque que l’Ethereum perde de la valeur. Voilà à quoi ressemble mon coffre MacBook Pro sur Revolut :

Vous pouvez utiliser un service plutôt solide et peu risqué comme Nexo qui vous permet d’obtenir entre 4 et 8 % sur vos dépôts en euros. Pour en savoir plus, vous pouvez lire l’avant-dernière édition de Snowball ici. Nexo et les autres services similaires ne vous permettent pas de créer des coffres ou sous-comptes, il faudra donc suivre vos différents amortissements sur un fichier Excel comme évoqué plus haut.

Vous pouvez placer la somme de tous vos amortissements dans des ETFs. Par exemple, vous pourriez vous dire que l’ETF Vanguard S&P 500 est l’ETF dédié au placement de tel amortissement, le l’ETF Vanguard Nasdaq, de cet autre amortissement, etc. Pareil, il faudra suivre tout ça à l’aide d’un fichier Excel pour bien savoir où vous en êtes de vos objectifs.

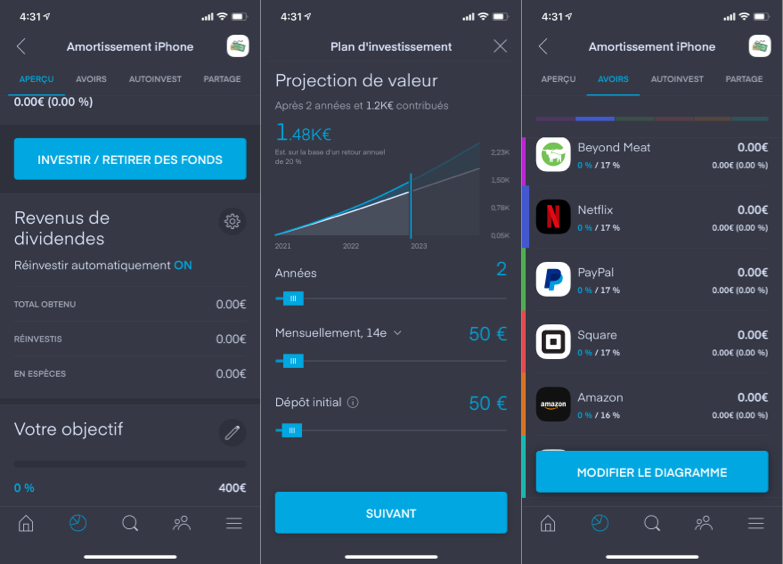

Vous pourriez aussi vous créer des diagrammes différents sur Trading 212 et automatiser l’alimentation de ces derniers. Les diagrammes sont tout simplement des coffres ou des sous-comptes titres. L’avantage de cette option est qu’elle permet un suivi plus simple de ses « amortissements ». Les inscriptions à Trading 212 sont momentanément fermées malheureusement, mais vous pouvez vous mettre sur liste d’attente.

🚨 Si vous investissez l’argent pour vos amortissements, il faudra prendre en compte la fiscalité (flat tax de 30 % sur les plus-values).

Étape 3 : utiliser cet amortissement et son investissement comme une forme d’assurance. [PRO]

Whaaaat ? Oui, je vais vous expliquer comment j’utilise ces systèmes comme une forme d’assurance pour certains de mes objets (et même mon chat).

Qui n’a jamais cassé l’écran de son Smartphone ? Perdu ses écouteurs ? Un AirPod sur deux ? …

Je pense que la grande majorité d’entre vous a déjà subi un dommage ou une perte d’un objet quel qu’il soit (mais surtout des objets électroniques).

Alors oui, il existe des assurances dédiées comme celles pour vos smartphones par exemple. L’assurance proposée par Revolut me coûterait environ 8 euros par mois avec la carte métal + 150 € de ma poche pour chaque dommage (la franchise). Donc si vous réfléchissez bien, si vous avez un dommage au bout d’un an, il vous coûtera en gros 150 + (8*12) = 246 €. Et encore, l’assurance Revolut est relativement bon marché pour les détenteurs de la carte Metal.

Pour aller plus loin que l’amortissement, vous pourriez donc vous dire qu’en plus de la perte de valeur de votre objet, vous pourriez épargner une petite somme supplémentaire par objet pour assurer ces derniers.

Et tout comme l’amortissement, vous pouvez placer cet argent.

🤯🤯🤯🤯🤯🤯🤯🤯🤯🤯🤯🤯🤯

Je pense que c’est un système un peu extrême pour beaucoup d’entre vous et que certains doivent me prendre pour un fou, mais d’un point de vue rationnel et retour sur investissement potentiel, il n’est pas si fou !

🚨 Attention : évidemment, ce système fonctionne pour de petits objets électroniques, un vélo ou une trottinette électrique, mais pas pour une voiture ou une maison ! De plus, je ne parle que de dommages matériels, pour le reste votre responsabilité civile doit vous couvrir.

Avec les années, ce système vous couvre de plus en plus efficacement vu que vous aurez accumulé de plus en plus de fonds et que si vous investissez dans des produits peu risqués, votre argent aura fait des petits (snowball effect).

Grâce à ce système, j’ai pu par exemple remplacer une paire d’AirPods que j’avais perdue (puis retrouvée 😅) ou encore l’écran d’un iPhone. L’idée n’est pas de mettre d’énormes sommes de côté tous les mois, mais par exemple 5 € de plus/mois par objet peuvent suffire (calcul au doigt mouillé).

J’ai même une assurance en Bitcoin pour mon chat dans laquelle je place 30 € tous les mois en BTC grâce à un coffre Revolut Bitcoin :

Et si dans 5 ans, vous avez des surplus grâce à vos investissements, rien ne vous empêche de les utiliser pour d’autres choses !

Conclusion

J’espère vous avoir donné quelques idées dans cette édition de Snowball. L’idée n’est (encore une fois) pas de répliquer aveuglément ce que je présente, mais de vous en inspirer pour l’adapter au mieux à votre vie, vos besoins, votre risque, votre temps disponible et vos envies. Nous sommes toutes et tous différents et certains n’ont pas l’envie ni le temps de mettre en place des systèmes complexes. Vous pouvez donc l’adapter, le simplifier et en faire ce que vous voulez.

Mon objectif est toujours le même : vous donner les clés et les informations nécessaires pour faire les bons choix.

Des remarques ou questions par rapport à cette édition ?

That’s it!

💌 Comme toujours, vous pouvez tout simplement répondre à cet email, je lis et réponds à tous vos messages. Si je ne le fais pas au bout d’une semaine, relancez-moi ! Il m’arrive d’en oublier dans le flux. :)

Bon début de semaine à toutes et à tous.

👉 N’oubliez pas d’ajouter un petit cœur si ça vous a plu. :)

💖 Et si vous pensez que quelqu’un dans votre entourage pourrait être intéressé·e par cette édition de Snowball, n’hésitez pas à simplement transférer cet email ou bien à cliquer sur le bouton ci-dessous. 💖

Yoann. ❤️

👉 P.S. Pour ceux qui l’ont raté, Snowball est également sur Twitter et sur LinkedIn.

🚨 Avertissement : Comme je vous le répète souvent, je n’ai pas de boule magique. 🧙♀️ Vous comprenez donc qu’en lisant « Snowball », vous ne recevez pas de conseils en matière d’investissement. De plus, je ne vous connais pas assez. Aucun contenu publié ici ne constitue une recommandation selon laquelle un titre, un portefeuille de titres, une transaction ou une stratégie d’investissement particuliers conviennent à une personne spécifique. Vous comprenez également que je ne vous conseille pas personnellement sur la nature, le potentiel, la valeur ou la pertinence d’un titre, d’un portefeuille de titres, d’une transaction, d’une stratégie d’investissement ou de tout autre sujet. Dans la mesure où tout contenu publié peut être considéré comme un conseil ou une recommandation d’investissement en rapport avec un titre particulier, ces informations sont impersonnelles et ne sont pas adaptées aux besoins d’investissement d’une personne spécifique. Vous comprenez qu’un investissement dans un titre quelconque est soumis à un certain nombre de risques, et que les discussions sur un titre publié sur « Snowball » ne contiendront pas de liste ou de description des facteurs de risque pertinents.

Ah, et « Snowball » n’est pas destiné à fournir des conseils fiscaux, juridiques, d’assurance ou d’investissement, et rien de ce qui est publié ici ne doit être interprété comme une offre de vente, une sollicitation d’offre d’achat, ou une recommandation pour un titre quelconque par son (ses) auteur(s) ou un tiers. Vous êtes seul responsable de déterminer si un investissement, une action ou une stratégie, ou tout autre produit ou service, vous convient en fonction de vos objectifs d’investissement et de votre situation personnelle et financière. Vous devez consulter un conseiller financier ou un professionnel de la fiscalité concernant votre situation juridique, financière ou fiscale spécifique.

Well done pour le certificat AMF Yoann :)

Merci pour cet article hyper intéressant ! J'ai découvert un incroyable outil pour gérer mon budget, c'est YNAB je ne sais pas si tu connais ! C'est un site américain qui a développé un logiciel/appli vraiment au top.

La méthode est la même que celle que tu décris : dans la vie on est pas censé avoir de dépenses "d'urgence" (remplacement de smartphone, dépenses de véto...) Tout est censé pouvoir s'anticiper en prévoyant un amortissement de ce qu'ils appellent les "long term expenses".