🏡 Vous avez un projet d’achat immobilier locatif, mais peu de temps ? Mon majord’home, un service validé par plusieurs Snowballers, peut vous aider. Ils vous offrent 30 minutes de coaching pour répondre à toutes vos questions. Cliquez ici pour prendre rendez-vous. [sponsor]

👩🏫 Ce que vous allez apprendre et trouver dans cette édition :

🏦 À quoi servent vos impôts ?

📄 Un petit guide de l’impôt sur le revenu.

🏡 L’impôt sur les revenus locatifs et les SCPI : un petit guide.

💹 Déclarer ses plus-values et moins-values boursières et un tip peu connu pour diminuer ses impôts sur les actifs financiers.

💎 L’impôt sur les cryptos et quelques astuces pour le faire chuter.

🍷 🧱 Comment sont imposés les actifs alternatifs comme le vin ou les Lego et les montres ?

👩💻 Les impôts liés au freelancing et aux side business.

Hey Snowballers !

Ici Yoann, j’espère que vous allez bien et que vous avez bien récupéré ce week-end.

Aujourd’hui, c’est une édition un peu spéciale, car une bonne partie de la team a contribué à sa rédaction.

On va vous donner les points clés et quelques astuces pour remplir votre déclaration d’impôts. Si c’est déjà fait, vous pouvez garder cette édition bien au chaud pour l’an prochain.

Et j’imagine que vous connaissez forcément des gens qui paient des impôts ? Si oui, vous pouvez leur transférer ce mail ou bien cliquer sur le bouton ci-dessous 👇 :

🚨 Cette édition est longue, mais vous n’avez pas à tout lire. Piochez seulement les informations qui sont intéressantes pour vous. Pas besoin de lire la partie crypto si vous n’avez rien à déclarer en cryptos par exemple…💡 Étant donné sa longueur, elle sera certainement tronquée par votre boîte mail, cliquez sur le titre tout en haut pour la voir dans votre navigateur.Avant de commencer…

Est-ce que vous prévoyez d’investir dans l’immobilier locatif, mais vous n’avez pas beaucoup de temps à dédier à ce projet ?

L’immobilier locatif est un des rares actifs qui peut vous aider à vous protéger contre l’inflation, tout en profitant d’un effet de levier grâce à un emprunt bancaire (faire de l’argent avec de l’argent qui n’est pas à vous).

Avec la hausse des taux d’intérêt, des tensions (et donc des opportunités) commencent à apparaître sur ce marché (les prix ont chuté de plus de 5 % à Paris, par exemple).

Ayant acheté plusieurs biens immobiliers à titre perso, je sais à quel point la recherche, la gestion des travaux et la mise en location peuvent être des tâches chronophages.

💡 Mon Majord’home, un service déjà utilisé par plusieurs membres de la communauté, peut vous aider à mener à bien votre projet, économiser du temps et optimiser votre placement grâce à un accompagnement complet et personnalisé en toute transparence.

🏡 Vous voulez un exemple ? Découvrez le projet immo de Stan, un investissement autofinancé à Marseille. Actuellement expatrié aux États-Unis, Stan voulait tout de même investir en France. Il a mandaté Mon Majord’home pour l'aider à concrétiser son projet.

🎁 Étant donné que Mon Majord’home adore la communauté Snowball (une dizaine de membres sont déjà passés par leurs services), ils vous proposent une séance de coaching d’investissement immo gratuite de 30 minutes. Pour booker une session ou lancer votre projet, vous pouvez cliquer ici.

Introduction - À quoi servent vos impôts ?

[YOANN] Ah… La grande question universelle qu’on a souvent dans la bouche quand on râle :

Non, mais sérieux ?! Ils servent à quoi nos impôts ?

La réponse est courte et simple :

Ils servent à financer les dépenses publiques (y compris le fonctionnement du Trésor public lui-même) ;

Ils servent à diminuer les inégalités en redistribuant les revenus des ménages ;

Ils servent à orienter de façon positive ou négative la consommation des ménages et des entreprises (impôts sur les cigarettes élevés et déduction d’impôts pour des produits eco-friendly, par exemple).

Attention, l’impôt est différent de la cotisation sociale, car un impôt n’a pas de contrepartie directe alors que la cotisation sociale donne droit à une prestation. Les deux sont des prélèvements obligatoires.

Les finances publiques

On va faire simple et recopier ce que nous dit l’État français :

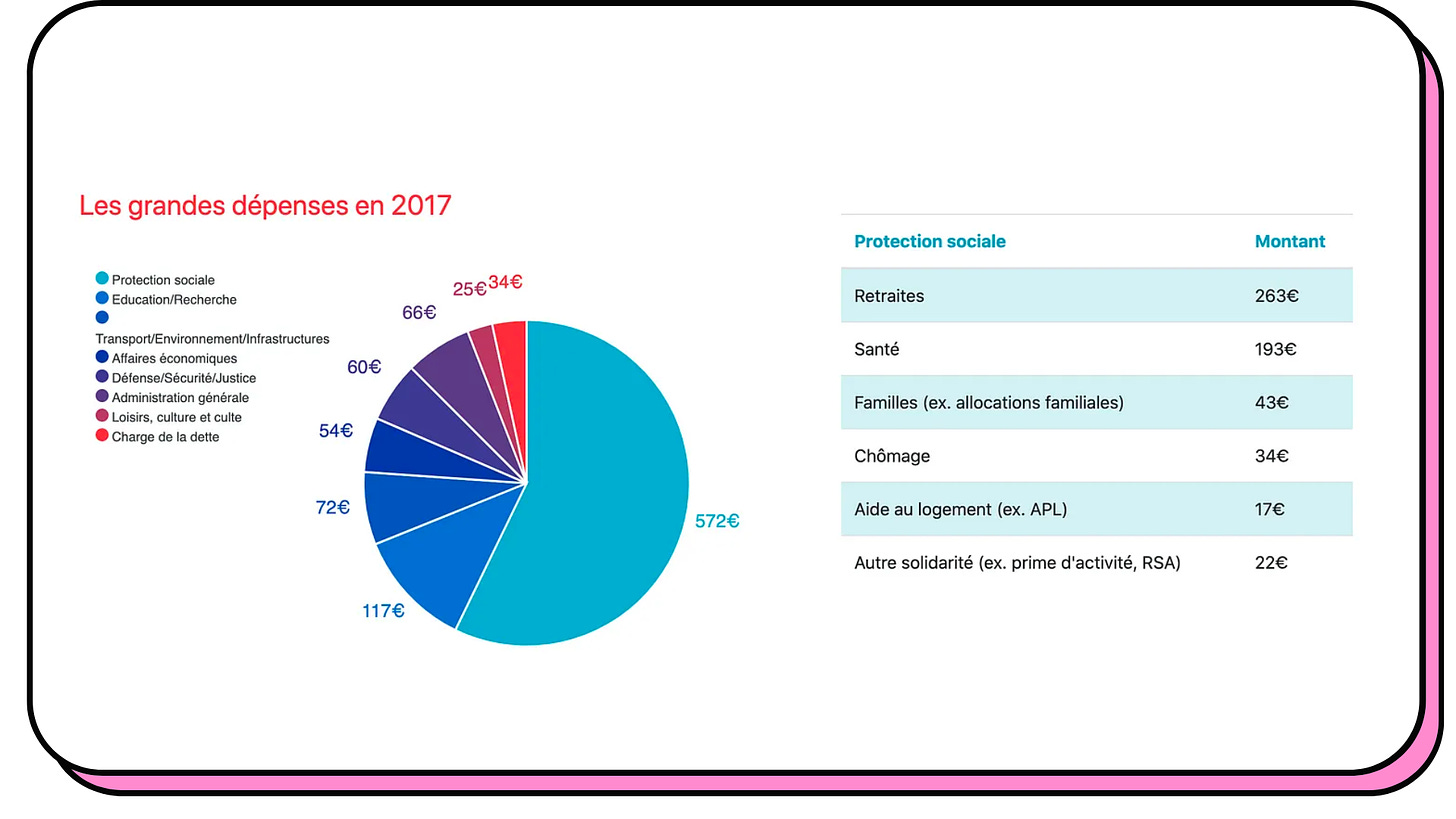

Les trois principaux postes de dépenses publiques sont les retraites, l’assurance maladie et l’Éducation nationale. Ils représentent plus de 55 % à eux trois.

Entretien des routes,

Sécurité sociale,

Des espaces verts,

Des forêts,

L’Éducation,

La Sécurité,

La charge de la dette (si vous vous souvenez de l’édition sur les obligations, les coupons des obligations de l’État français se trouvent dans cette charge de la dette),

Etc.

Il faut savoir qu’aujourd’hui, les recettes de l’État sont largement inférieures à ses dépenses et c’est pour ça qu’il doit emprunter de l’argent régulièrement. Vu que l’État est censé être éternel, cela ne pose pas de problème (pour l’instant). Si vous pouviez vivre éternellement comme Highlander, votre capacité d’emprunt serait gigantesque.

Comme évoqué dans l’un des derniers Daily, en 2021, ce sont 741 milliards d’euros qui ont été récoltés par les impôts ! Environ 2 fois les revenus d’Apple en 2022. Voici les principaux impôts :

184,8 milliards d’euros via la TVA ;

137,3 milliards d’euros avec la CSG ;

79,8 milliards d’euros via l’impôt sur le revenu.

Faire chuter les inégalités

Comme évoqué dans le Snowball Report d’il y a deux semaines, la France n’est pas trop mal lotie en termes de diminution des inégalités et de redistributions des revenus :

[…] 3 économistes français se sont lancés dans une étude des inégalités en France. Mathias André (Insee), Jean-Marc Germain (Insee et École Nationale des Ponts – ParisTech ENPC), Michaël Sicsic (Insee et CRED TEPP, Université Paris II) ont écrit un papier nommé ‘Do I get my money back?’: A Broader Approach to Inequality and Redistribution in France With a Monetary Valuation of Public Services.

Dans ce document, “quand on regarde les flux d'argent, seulement 32 % des ménages reçoivent davantage de l'État qu'ils ne lui versent (prestations sociales d'un côté, impôts et cotisations de l'autre). Mais quand on élargit le tableau en intégrant les services « en nature » (école, hôpital, police, etc.), 60 % des Français sont bénéficiaires du système.”

Cette fonction de redistribution est essentiellement remplie par les impôts progressifs, ceux dont le taux augmente selon vos revenus ou votre patrimoine, comme votre salaire, évoqués par Vincent dans cette édition de Snowball - La bonne paye.

Selon Brief.eco, “à cette redistribution dite « verticale » s’ajoute pour l’impôt sur le revenu une redistribution « horizontale », entre des personnes ayant les mêmes ressources, mais des charges de famille différentes, afin de rapprocher leur niveau de vie. C’est la fonction du quotient familial qui divise le revenu imposable de chaque foyer en un certain nombre de parts correspondant à sa composition.”

Modifier vos comportements

Finalement, les impôts sont aussi utilisés comme un moyen de vous pousser à consommer moins ou davantage de certaines choses.

Pour faire chuter la consommation de tabac qui a des externalités négatives sur la société (cancers, dépenses pour la Sécu, etc.), l’État taxe fortement les paquets de cigarettes. En 2020, c’était 82 % du prix d’un paquet de cigarettes qui revenait à l’État !

Pour pousser des entreprises ou des individus à consommer davantage de certains biens ou à faire certaines choses, il existe des niches fiscales. Elles permettent de payer moins d’impôts si vous achetez tel objet ou tel service.

C’est un sujet relativement “touchy”, car il est souvent compliqué de connaître l’intégralité des effets d’une politique d’imposition visant à orienter les comportements des individus et des entreprises. Il peut exister des effets pervers (augmentation de la consommation de cigarettes de contrebande, par exemple).

OK, vous savez maintenant à quoi servent vos impôts, allons maintenant voir comment les déclarer avec la team Snowball.

Je laisse la parole à Vincent.

L’impôt sur le revenu, un micro-guide

[VINCENT] Pour bien comprendre quelle est l’incidence fiscale de nos diverses sources de revenus (salaires, immobilier, actions, crypto, vin, Lego…), je vous propose une petite vue d’ensemble de la méthode de calcul de l’impôt sur le revenu (IR).

La déclaration des revenus, qui a lieu chaque année entre avril et juin, permet de calculer le montant de l’impôt que vous devrez, de manière définitive, au titre de vos revenus de l’année passée. Ainsi, nous déclarons actuellement les revenus perçus en 2022.

Mais alors, à quoi sert l’impôt prélevé à la source si l’on doit de nouveau faire une déclaration ? Eh bien, le but est d’obtenir le bon montant à payer en prenant en compte de manière exhaustive toutes les règles fiscales applicables à notre situation au 31 décembre 2022, une fois “le bilan de l’année” réalisé.

Le prélèvement à la source n’est finalement qu’une estimation de l’impôt réellement dû. Après avoir rempli notre déclaration, 3 cas peuvent se poser :

Les prélèvements à la source collent parfaitement au montant de l’impôt calculé lors de la déclaration. Dans ce cas, pas de complément à verser et aucun remboursement à attendre.

Si nous avons trop versé d’impôt par rapport au calcul définitif, l’administration fiscale nous remboursera le trop-versé, entre juillet et fin septembre.

À l’inverse, si nos revenus ont été plus importants que ceux estimés (soit par l’administration fiscale sur la base des revenus de l’année précédente, soit par nous-mêmes dans le cadre d’une modification du taux de prélèvement à la source), nous devrons verser un complément en plus de l’impôt déjà payé. Ce versement devra être effectué entre septembre et décembre 2023.

📌 Bon à savoir : si le solde à verser est supérieur à 300 €, nous bénéficierons d’un échéancier sur 4 mois, d’un montant identique entre septembre et décembre 2023. À l’inverse, le complément sera versé en une seule fois, fin septembre 2023, si le montant du complément est inférieur à 300 €.P.-S. Si vous voulez éviter d’attendre le moment de la déclaration de l’IR pour connaître précisément le montant de vos impôts, je vous expliquerai de manière précise la méthode de calcul dans une prochaine édition de Snowball - La bonne paye.

Les grandes étapes du calcul de l’impôt sur le revenu

1 - Détermination de l’ensemble des revenus nets catégoriels

Parler d’impôt sur le revenu revient à parler de l’ensemble des revenus que vous pouvez toucher tout au long d’une année. C’est un sujet très riche ! L’idée ici est de vous donner une vue d’ensemble.

Le revenu imposable est constitué de l’ensemble des revenus et gains de toutes sortes, quelle que soit leur provenance. Pour tenir compte de la spécificité de chaque grand type de revenu, on a déterminé de grandes familles de revenus, appelées “revenus nets catégoriels”. Il en existe 8 :

les traitements, salaires, pensions et rentes viagères ;

les rémunérations des dirigeants de société ;

les bénéfices industriels et commerciaux (BIC) ;

les bénéfices non commerciaux (BNC) ;

les bénéfices agricoles ;

les revenus fonciers ;

les revenus mobiliers ;

les plus-values immobilières, sur valeurs mobilières, sur biens meubles et professionnelles.

Le but de ce découpage est de pouvoir appliquer, pour le calcul de chaque revenu net catégoriel, des règles adaptées à chaque situation, notamment dans la prise en compte de certains déficits ou dans l’application de certaines charges déductibles.

👉 C’est par exemple à ce stade que l’on va déduire les frais professionnels (montant forfaitaire de 10 % par défaut) pour la catégorie des traitements et salaires.

Une fois le montant net de chaque revenu catégoriel calculé, il nous faut déterminer le revenu net imposable.

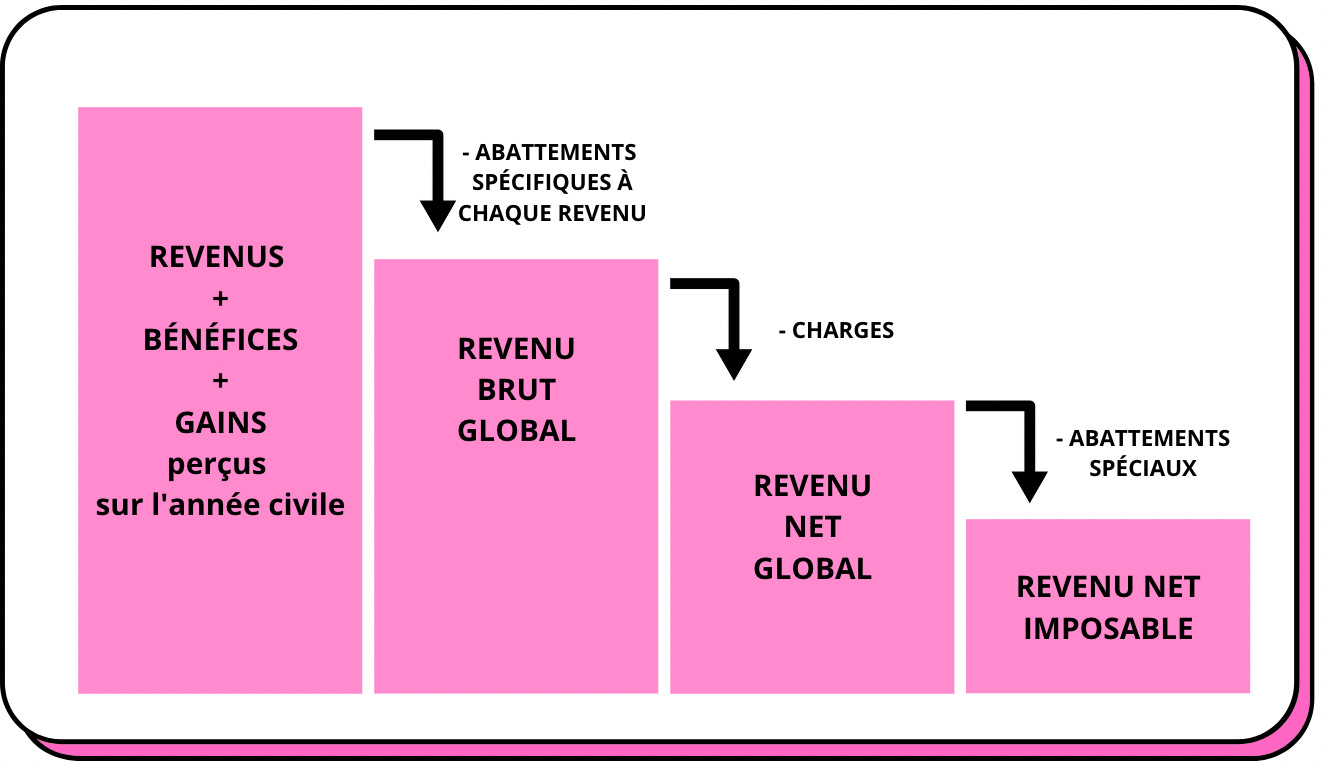

2 - Calcul du revenu net imposable

Il existe quelques étapes intermédiaires à respecter pour arriver au calcul du revenu net imposable.

Tout d’abord, nous allons additionner l’ensemble des revenus nets catégoriels (diminués éventuellement des déficits déductibles ou reportables. Exemples : déficits fonciers, déficits agricoles, déficits non commerciaux…) et ainsi obtenir le revenu brut global.

Ensuite, il faudra éventuellement déduire certaines charges parmi lesquelles on retrouve notamment :

les pensions alimentaires ;

les versements volontaires sur un PER individuel ou collectif ;

les frais d’accueil des personnes âgées de plus de 75 ans ;

les dépenses de grosses réparations supportées par les nus-propriétaires ;

la CSG afférente à certains revenus du patrimoine et produits de placement.

Une fois ces déductions effectuées, nous obtenons le revenu net global.

Et ce n’est pas fini !

Des abattements spéciaux peuvent être appliqués sur ce revenu net global. Ces derniers concernent :

les personnes âgées,

les invalides,

les enfants à charge ayant fondé un foyer distinct,

les mariés, pacsés ou chargés de famille rattachés à votre foyer.

Une fois ces abattements pris en compte, on obtient le revenu net imposable.

L’ensemble de ces premières étapes pourrait être résumé ainsi :

Maintenant que nous connaissons le revenu net imposable, nous allons pouvoir calculer l’impôt sur le revenu à proprement parler. Pour cela, il faut commencer par regarder la composition du foyer fiscal 👨👩👧👦.

3 - Composition du foyer fiscal

En France, l’impôt sur le revenu est calculé en prenant en considération les revenus du foyer fiscal. Ce foyer peut notamment être composé d’un couple pacsé ou marié et des personnes qu’il a à sa charge : il s’agit généralement des enfants, mais cela peut aussi concerner des personnes âgées qui vivent sous le même toit.

💡 Si vous êtes en couple, sans être marié ou pacsé, vous êtes considéré comme célibataire par l’administration fiscale.Cette composition du foyer fiscal va être traduite en nombre de parts fiscales pour le calcul de l’impôt à proprement parler. Je vous donne quelques exemples (mais il faut regarder chaque situation de manière détaillée car il existe de nombreuses exceptions) :

👉 1 célibataire, divorcé(e) ou veuf(ve), sans personne à charge = 1 part

👉 1 couple marié ou pacsé, sans enfant à charge = 2 parts

👉 1 couple marié ou pacsé avec 1 personne à charge = 2,5 parts

👉 1 célibataire, divorcé(e) vivant en couple avec 2 enfants à charge exclusive = 2 parts

👉 1 célibataire, divorcé(e) vivant seul(e) (parent isolé) avec 2 enfants à charge exclusive = 2,5 parts

👉 1 veuf(ve) vivant seul(e) avec 2 enfants à charge exclusive = 3 parts

Lorsque l’on connaît le nombre de parts du foyer fiscal et l’ensemble des revenus nets imposables de chaque membre de ce même foyer, nous allons (enfin) pouvoir assujettir cette somme au barème de l’impôt sur le revenu.

4 - L’application du barème de l’impôt sur le revenu : détermination de l’impôt brut

Au préalable, nous allons diviser le montant du revenu net imposable du foyer fiscal par le nombre de parts fiscales.

Ensuite, nous allons appliquer un barème au montant ainsi obtenu. Artificiellement, le revenu va être “découpé” en plusieurs tranches auxquelles des taux d’imposition spécifiques vont s’appliquer.

Concrètement, pour les revenus imposables de l’année 2022, le barème par part de foyer fiscal est le suivant (5 tranches) :

T1 : revenus jusqu’à 10 777 € → taux d’imposition : 0 %

T2 : revenus compris entre 10 778 et 27 478 € → taux d’imposition : 11 %

T3 : revenus compris entre 27 479 et 78 570 € → taux d’imposition : 30 %

T4 : revenus compris entre 78 571 et 168 994 €→ taux d’imposition : 41 %

T5 : revenus supérieurs à 168 994 € → taux d’imposition : 45 %

👉 En application de ce barème, aucun impôt ne sera dû au titre des 10 777 premiers euros de revenus nets imposables. Au-delà de ce montant, les revenus supplémentaires seront assujettis au taux de 11 %, dans la limite de 27 478 € et ainsi de suite.

Prenons l’exemple d’Alice 👱♀️ qui a gagné 34 000 € net imposables en 2022. Voyons comment sera calculé son IR :

Cependant, si le foyer est composé de plusieurs parts, il faudra multiplier le résultat de l’assujettissement au barème par le nombre de parts constituant le foyer fiscal.

Prenons l’exemple d’un couple marié pour illustrer le cas :

Notez bien que dans le second exemple, on divise par 2 avant d’appliquer le barème et de multiplier le résultat du barème par 2 (puisqu’un couple vaut pour 2 parts fiscales).

Le montant calculé dans ces deux exemples nous permet de déterminer l’impôt brut. Mais nous n’allons pas nous arrêter là, ce serait bien trop simple 😅. Cet impôt brut va ensuite connaître des corrections.

5 - Corrections de l’impôt brut : détermination de l’impôt réellement dû

Pour connaître le montant final de l’impôt à régler par le foyer fiscal, il faut appliquer successivement les corrections suivantes :

plafonnement des effets du quotient familial ;

décote ;

réductions d’impôts ;

impôt sur les plus-values ou profits à titre proportionnel ;

reprises de réductions ou de crédits d’impôt antérieurs ;

impositions additionnelles (dont la flat tax) ;

imputations diverses ;

plafonnement global de certains avantages fiscaux.

Je ne vais pas aborder tous ces mécanismes, mais laissez-moi vous dire 2 mots des trois premiers :

Le plafonnement des effets du quotient familial : ce joli nom signifie simplement que l’économie d’impôt liée à la demi-part (ou part) “procurée” par le(s) enfant(s) du couple est limitée à un montant défini chaque année dans la loi de Finances (votée au mois de décembre par le Parlement). Le montant de ce plafonnement est de 1678 € par demi-part pour le calcul de l’impôt sur le revenu de 2022.

La décote : pour faire simple, c’est une diminution de l’impôt des contribuables les plus modestes. Cela permet de rendre encore plus progressive l’entrée dans le barème de l’impôt sur le revenu.

La décote va venir en déduction de l’impôt des personnes célibataires dont le montant de l’IR avant décote s’élève à moins de 1841 € (pour les revenus de l’année 2022). C’est également applicable aux couples dont le montant de l’IR avant décote est inférieur à 3045 €.

Concrètement, pour calculer le montant de décote qui viendra en déduction de l’impôt, il faudra effectuer le calcul suivant pour les célibataires : décote = 833 - montant de l’impôt x 45,25 % (pour les couples, remplacer 833 par 1378).

Les réductions d’impôts : la réduction est une somme déduite du montant de votre impôt. Les situations ouvrant droit à une réduction sont limitativement énumérées. Parmi ces dernières, on peut notamment citer :

les investissements “Duflot-Pinel” et “Scellier” (coucou Snowball Igloo) ;

les investissements locatifs (encore de l’immobilier 😉) ;

la souscription au capital d’une PME ;

les prestations compensatoires ;

les dépenses d’accueil dans un établissement pour personne dépendante.

Une fois que vous avez retiré l’ensemble des correctifs et déductions, vous obtenez le montant réellement dû.

Cependant, celui-ci ne devra être versé que si et seulement si vous n’avez pas de crédits d’impôt qui viennent s’imputer sur ce montant ou, mieux encore, vous permettent de récupérer de l’argent.

6 - Les crédits d’impôt

Le crédit d’impôt est une somme soustraite du montant de l’impôt dû. Il vient en complément des réductions d’impôt. À la différence de la réduction d’impôt, le crédit d’impôt vous est remboursé en tout ou partie si son montant dépasse celui de votre impôt ou si vous n’êtes pas imposable.

Nous pouvons citer quelques exemples de dépenses donnant droit à des crédits d’impôt :

🌱 dépenses en faveur de la transition énergétique ;

🧑🌾 emploi d’un salarié à domicile (travaux de jardinage, de nettoyage…) ;

👶 frais de garde pour jeunes enfants ;

🌲 investissements forestiers.

Il en existe bien d’autres encore !

Lorsque toutes ces étapes auront été suivies, vous connaîtrez le montant de l’impôt à payer ou du crédit d’impôt à percevoir. Il sera à comparer avec le montant déjà versé au titre du prélèvement à la source, comme nous l’avons vu au début de ces explications.

La démarche peut donc sembler fastidieuse, mais l’on comprend aussi pourquoi la déclaration d’impôt compte autant de cases à compléter ! L’objectif est de permettre à chaque citoyen de renseigner de manière précise son cas, afin que sa fiscalité soit adaptée en conséquence.

Je passe la main à Mylène pour le sujet Immobilier !

L’impôt sur les principaux investissements, un micro-guide

L’immobilier locatif

[MYLÈNE] Merci Vincent. Let’s go !

Accrochez-vous, il y a du choix, entre les différents modes d’exploitation et les régimes associés !

Comment sont imposés les revenus locatifs ?

Selon le mode d'exploitation du bien, il existe différents régimes fiscaux.

Location nue : micro foncier ou régime réel

En location nue, tout dépend du total de loyers annuels perçus. S'il ne dépasse pas 15 000 €, vous pouvez choisir l'option "micro foncier", un régime simplifié qui dispense de déclaration spécifique.

Il faudra simplement reporter le montant des loyers perçus sur la déclaration de revenus. Vous serez imposé·e sur 70 % de ce montant. En effet, le micro foncier offre un abattement forfaitaire de 30 % sur les revenus, correspondant aux charges.

Et c'est tout.

Sinon, vous pouvez aussi choisir d'opter pour le régime réel afin de déduire vos charges au réel (travaux, intérêts d'emprunt, assurance, etc.), mais ce choix est irréversible pendant trois ans.

Si vous dépassez 15 000 € de loyers annuels, vous basculez automatiquement sur le régime réel.

Au régime réel, il n'y a plus d'abattement forfaitaire, mais une photographie plus précise de la réalité. Vous devrez remplir une déclaration et vos charges seront déductibles de vos revenus, pour déterminer le "résultat foncier net".

L'objectif étant de créer ce que l'on appelle du "déficit foncier" pour gommer au maximum l'imposition.

Concrètement, comment cela fonctionne-t-il ?

Il faudra soustraire des loyers toutes les charges déductibles.

En voici une liste non exhaustive :

frais de réparation et d'entretien ;

travaux d'amélioration (rénovation énergétique par exemple), mais pas les travaux de construction (voilà pourquoi, entre autres, faire ses travaux au black n’est pas une bonne idée…) ;

provisions pour charges de copropriété ;

frais de gestion ;

primes d'assurances (habitation, loyers impayés, emprunteur, etc.) ;

intérêts des emprunts ;

certains impôts (taxe foncière, ordures ménagères, etc.).

Si le résultat est négatif, bingo ! Vous avez constaté un déficit foncier.

Il est déductible de votre revenu global et reportable sur les années suivantes, dans une certaine limite détaillée ici et avec un plafond relevé pour les dépenses de travaux de rénovation énergétique.

Si le résultat est positif, c’est sur cette base que s’appliquera l’impôt avec le calcul suivant : votre pourcentage de TMI (taux marginal d’imposition) + les 17,2 % de prélèvements sociaux.

Location meublée (LMNP) : micro-BIC ou réel

Il arrive souvent que des propriétaires passent de la location nue à meublée pour bénéficier des avantages fiscaux du statut LMNP (Loueur Meublé Non Professionnel).

Ce statut est accessible si les loyers perçus représentent soit moins de 23 000 € annuels, soit moins de 50 % des revenus totaux du foyer fiscal.

Si vous faites de l’immobilier locatif votre activité principale, vous ne pourrez pas bénéficier du LMNP et passerez sous statut LMP, qui a d’autres particularités, que nous n’allons pas traiter ici.

En LMNP, vous avez également le choix entre deux régimes.

On va distinguer les loyers déclarés des loyers imposés (ou “base imposable”). Plus ces derniers seront faibles, plus l’impôt sera faible.

L’objectif est donc de réfléchir au régime le plus pertinent pour minimiser les loyers imposés.

Le micro-BIC est le plus simple : il consiste à déclarer les loyers perçus et bénéficier d’un abattement de 50 %. Il n’est possible d’opter pour ce régime que si on ne dépasse pas un certain seuil de revenus locatifs (actuellement fixé à 72 600 € pour les locations meublées classiques et 176 200 € pour les meublés de tourisme classés et les chambres d'hôte).

Le régime réel est un peu plus compliqué et nécessitera un expert-comptable. Mais cela vaut le coup, car il permettra, dans bien des cas, de ne pas payer du tout d’impôts pendant un certain nombre d’années.

Vous allez pouvoir déduire de vos loyers les charges que vous payez (cf. liste ci-dessus, similaire à la location vide). Et il sera aussi possible de retirer un montant correspondant à un amortissement du bien et/ou des meubles avant calcul de l’impôt. Comment fait-on cela ? Eh bien, c’est là que l’expert-comptable intervient !

💡 Micro-BIC ou réel ? Pour arbitrer entre micro-BIC et régime réel si vous êtes éligible aux deux, c’est donc assez simple : si les charges déductibles + amortissement dépassent 50 % des loyers, le régime réel est plus intéressant. Sinon, optez pour le micro-BIC. N’oubliez pas de prendre en compte dans la réflexion les frais d’expert-comptable indispensables au régime réel.

💡 Petite astuce : en cas de doute sur le régime fiscal à privilégier en meublé, vous pouvez utiliser le simulateur en ligne de JeDeclareMonMeublé. En ce moment, vu les taux d’emprunt élevés et les travaux bien souvent nécessaires, le régime réel s’impose souvent comme le plus pertinent dans beaucoup de projets.

Une fois la base imposable déterminée, le calcul de l’impôt est le même que pour la location nue (% TMI + 17,2 % de charges sociales).

Le cas des SCPI (françaises, car les SCPI européennes ont une fiscalité encore différente)

La déclaration des revenus issus des SCPI obéit à la même logique de choix entre micro foncier (abattement de 30 %) et régime réel (revenus - charges).

Le micro foncier n’est possible que si le seuil de 15 000 € n’est pas dépassé (revenus SCPI et locatifs cumulés) ET que vous détenez aussi d’autres revenus fonciers issus de l'immobilier locatif “nu”.

Il faudra donc ajouter 70 % des revenus bruts des SCPI aux autres revenus du micro foncier. Comme vu plus haut, le revenu sera taxé à hauteur de la TMI + les prélèvements sociaux.

Dans le cas où le montant des intérêts d'emprunt et assurance emprunteur (si achat à crédit) ainsi que les charges du parc immobilier de la SCPI sont supérieurs à l'abattement de 30 %, vous aurez plutôt intérêt à opter pour le régime réel.

Nous y sommes d’ailleurs assujettis par défaut.

Voici donc le calcul à retenir pour déclarer en régime réel (les données sont à retrouver dans l’IFU envoyé par la société de gestion de la SCPI chaque année) :

Revenus fonciers nets = loyers bruts – intérêts d’emprunt – frais de gestion

💡 Petit rappel utile : si vous avez investi en SCPI au sein d’une assurance-vie, il n’y a rien à déclarer même si la SCPI a versé des revenus. Car c’est la fiscalité de l’assurance-vie qui s’applique.Quelques outils pour vous aider à déclarer vos revenus locatifs :

Un service en ligne qui vous guide par étape : JeDeclareMonMeublé ou Decla.

La bourse

[MATHIEU] Comment sont imposées les plus-values en bourse ?

👉 Au maximum à 30 % (merci M. Macron).

En effet, depuis une loi proposée par Emmanuel Macron en 2018, tous les revenus du capital sont taxés au maximum à 30 % via une flat tax. Je dis “au maximum”, car vous avez en réalité un petit choix qui peut diminuer la facture. La flat tax englobe l’impôt sur le revenu, qui est actuellement au taux de 12,8 %, et les prélèvements sociaux, qui sont actuellement au taux de 17,2 %. L’impôt de 12,8 % se substitue à l’imposition basée sur le barème progressif de l’impôt sur le revenu.

Cependant, vous pouvez renoncer, si vous le souhaitez, à la fraction de 12,8 % de la flat tax (case 20P en bas de la rubrique des revenus de capitaux mobiliers), pour être à la place imposés en fonction de votre barème progressif de l’impôt.

Pourquoi faire ça ?

💡 Si votre taux marginal d’imposition est inférieur à 12,8 %, vous avez intérêt à opter pour le barème progressif de l'impôt… Car cela vous permettra de payer moins de 12,8 % d'impôt sur ces revenus. Les Impôts sont sympas. Normalement, à la fin de votre déclaration, si vous n’avez pas choisi cette option, ils vous diront si vous avez intérêt à le faire ;) !

Une fois ce choix effectué, vous devez déclarer dans la case 3VG de votre déclaration vos plus-values nettes.

C'est-à-dire vos plus-values cédées sur l’année, déduites de vos moins-values cédées sur l’année. En effet, il arrive malheureusement souvent qu’un investisseur doive céder une position, alors qu’il est en moins-value.

Un exemple : j’avais des actions Snowball que j’ai revendues en 2022 avec une plus-value de 1000 €. Malheureusement, j’avais aussi des actions Orpea que j’ai dû céder avec une moins-value de 400 €. Je dois donc déclarer dans les plus-values nettes 600 € (1000 - 400 = 600). Ces 600 € seront imposés au maximum à 30 % selon mon niveau d’imposition.

💡 Généralement, et dans un souci de simplification, la plupart de vos banques ou courtiers vont soit vous fournir un IFU (imprimé fiscal unique), soit un récap avec, pour l’année, la somme de vos plus ou moins-values. Ainsi, vous aurez juste un montant à déclarer, ou une petite addition-soustraction à faire si vous avez plusieurs comptes-titres chez différentes banques ou différents courtiers. Astuce n°1 : vous pouvez diminuer le montant de vos impôts en diminuant les plus-values à déclarer… à condition d’avoir des moins-values en stock ! Imaginez que vous avez 1000 € de plus-values à déclarer sur l'année, mais que sur votre compte-titres vous avez une position actuellement en moins-values de 500 €, que vous souhaitez garder pour les prochaines années. Il est possible de vendre cette position et de la racheter dans la foulée. Vous aurez donc toujours en portefeuille cette position, mais fiscalement, vous avez matérialisé une moins-value de 500 €… ce qui va vous permettre de déduire 500 € de vos plus-values nettes de l’année ! Vous n’aurez donc que 500 € à déclarer au lieu de 1000 €. C’est parfaitement légal, mais assurez-vous juste de ne pas payer trop cher en frais de transaction pour faire cet aller-retour, afin que cela vaille le coup ;) !

Astuce n°2 : il existe plusieurs placements qui vous permettent d’investir en bourse et d’avoir une taxation moins importante à condition de respecter certaines contraintes. Par exemple, le PEA est LE placement que tout investisseur devrait avoir. Avec lui, moyennant un blocage temporaire de vos liquidités dans cette enveloppe fiscale, vous pouvez être exonérés des 12,8 % d’impôt sur vos plus-values (mais pas des 17,2 %) et en plus n’être taxés sur vos plus-values que quand vous retirez cet argent du PEA… et non chaque année, comme sur un compte-titres. Ce n’est qu’un exemple parmi d’autres, il y a aussi l’Assurance, le PER, etc.

Astuce n°3 : si vous détenez des actions achetées avant 2018, c’est-à-dire, avant la mise en place de la nouvelle loi qui a instauré la flat tax, vous pouvez bénéficier d’un abattement sur vos plus-values en fonction de la durée de détention.

Astuce n°4 : si vous détenez des actions non françaises qui versent des dividendes, sachez que de nombreux pays taxent à la source les dividendes de leurs entreprises. Il existe de nombreuses conventions fiscales entre la France et les autres pays, et il est possible de faire des démarches pour éviter d’être taxé doublement.

Je laisse ma place à tx et Gustave maintenant pour parler cryptos.

Les cryptos

[TX & GUSTAVE] L’imposition des cryptos est de 30 % sur la plus-value réalisée. Simple.

Vous achetez 1000 € début 2022, vous gagnez 500 € et revendez tout avant fin 2022, vous devez payer 30 % x 500 € = 150 € d’impôts.

💡 Le régime actuel prévoit une exonération si le montant est inférieur à 305 €. Mais attention, cela ne dispense pas de déclaration !L’imposition est déclenchée par la cession de crypto contre du fiat (des euros) ou pour l’achat de biens et services.

Attention : cela signifie que chaque achat réalisé à partir d’une carte crypto (style crypto.com ou carte Binance) représente potentiellement une cession imposable qu’il faudra prendre en compte lors de sa déclaration ! C’est valable pour les comptes en cryptos et en stablecoins (cf. sujet suivant), mais pas ceux en euros.

Les stablecoins sont considérés comme étant des cryptos.

C’est un des aspects de la fiscalité française des cryptos les plus importants à mes yeux ! Je m’explique : tant que vous n’avez pas besoin de “sortir” de l’argent des cryptos sur votre compte en banque, vous n’avez pas besoin de déclarer quoi que ce soit !

En effet, comme les stablecoins sont considérés comme des cryptos, si vous ne faites que des échanges crypto - stablecoins (pour ne pas rester exposés aux tokens volatils), vous n’aurez pas de plus-value à déclarer ! Ça simplifie nettement la vie. Bon, par contre, ce n’est possible que pour ceux qui n’auraient pas besoin de retirer leur argent dans leur compte en banque.

💡 Il n’y a pas d’imposition pour les transactions sur la DeFi ou sur les swaps.Il est obligatoire de déclarer les comptes détenus à l’étranger. C'est-à-dire toutes les plateformes d’échange qui ne sont pas domiciliées en France (hors plateformes DeFi). Vous trouverez la liste des adresses de presque toutes les plateformes d’échange dans cet article de Cryptoast. En cas de non-déclaration, la loi prévoit une amende de 750 € par compte non déclaré. Si la valeur du compte dépasse 50 000 €, cette amende sera de 1500 €.

Il peut être compliqué de calculer toutes les entrées et les sorties entre cryptos et euros. Surtout que le calcul se fait sur la valeur du portefeuille global et non pas par rapport à une seule opération. Yoann avait bien détaillé tout ça dans une ancienne édition où il avait posé pas mal de questions à Waltio, la startup française. Voici l’édition en question :

En parlant de Waltio, il s’agit d’un outil qui vous permet de connecter tous vos portefeuilles et vos plateformes d’échange pour qu’il calcule automatiquement les montants à déclarer.

🎁 Pour les abonnés Snowball+, vous pouvez bénéficier de 30 € de remise sur l’outil Waltio soit 149 € à l’année au lieu de 179 €. Pour y accéder, c’est par ici 👇 :

P.-S. Nous ne sommes pas rémunérés. C’est juste pour vous.

Une offre gratuite est aussi disponible pour que vous puissiez tester ou si vous avez moins de 50 opérations à déclarer.

Les investissements alternatifs (vins, Lego, etc.)

Lego et vin

[CHRIS ET JC] Que votre investissement porte sur les Lego ou le vin, en tant que résident fiscal français :

Si votre activité est une activité patrimoniale, occasionnelle, celle-ci est encadrée dans la fiscalité du particulier.

Par contre, si vous en faites une activité professionnelle, dans ce cas il s’agit d’une activité de bénéfice industriel et commercial (BIC).

En tant qu’activité occasionnelle, la vente de Lego ou de vin est assimilée à un bien meuble.

Sa vente implique donc un impôt sur la plus-value :

au barème progressif de l’impôt sur le revenu + 17,2 % de prélèvements sociaux ;

ou flat tax à 30 % (12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux)

Cette cession doit faire l’objet d’une déclaration dans le mois qui suit la cession, via le formulaire 2048-M-SD.

Par ailleurs, il y a deux mécanismes à connaître :

💡 En dessous d’une vente de 5000 €, vous êtes totalement exonérés d’impôt. 💡 Un abattement de 5 % par année de détention au-delà de la deuxième année est accordé par l’administration fiscale. La plus-value est donc définitivement exonérée au bout de 22 ans (loi de finances 2014).Attention, comme en matière immobilière, les moins-values ne sont pas prises en compte.

Le cas de la succession

Toute succession donne lieu au paiement de droits à l’administration fiscale, appelé « droits de succession ». Ils correspondent à un barème de taxation appliqué sur la valeur nette des biens laissés par le défunt, répartis entre les héritiers et les légataires.

💡 Le vin, les Lego et autres actifs qui y ressemblent font donc partie de cette liste d’actifs à prendre en compte dans la succession.🍷 Cas spécial du vin

On a vu qu'en dessous d’une vente à 5000 €, vous étiez exonérés d’impôts. En pratique, cette exonération porte sur la valeur du lot vendu (que ce soit 1 bouteille, ou 10).

Ainsi, il peut être intéressant de privilégier la vente de petits lots ou de bouteille à l’unité (pour en faire 1 seul lot) afin de tirer parti au maximum de cette exonération.Objets précieux (art, objets de collection, bijoux, montres)

[YOANN] Bon, on ne va pas tout vous détailler, car c’est un peu compliqué, mais voici un petit résumé du site du gouvernement :

En tant que vendeur, vous devez vous acquitter de la taxe forfaitaire sur les objets précieux à l’occasion de la vente de métaux précieux, d’objets d’art et de collection.

Son montant varie, selon la nature du bien vendu, de 6 % à 11 % du montant du bien, auquel s’ajoute la contribution pour le remboursement de la dette sociale (CRDS) s’élevant à 0,5 %.

Et voici les deux principales ressources qui pourront vous servir :

Les impôts liés au side business et au freelancing

Side business

[YOANN] Alors ici, je ne vais pas rentrer dans les détails, mais vous parler du cas le plus basique : vous voulez lancer un petit side business ou side project et vous ne savez pas si ça va marcher.

Ne vous embêtez pas à créer une forme juridique dès le début selon moi (c’est mon simple point de vue).

Si vous voyez que vous arrivez à générer des revenus, alors ne vous compliquez pas trop la vie et optez pour le statut de micro-entreprise. Les démarches sont très simples et rapides. Ce qui est top avec ce statut, c’est que si vous n’avez pas de revenus, il n’y a rien à payer !

Quand penser à un autre statut ? Quand vous atteignez les limites du statut de micro-entreprise ou alors si vous quittez votre job et que la SASU ou EURL peut vous permettre de cumuler allocations chômage et revenus via votre entreprise. Voici les limites de la micro-entreprise en termes de chiffre d’affaires :

188 700 € pour les activités de vente de marchandises, de vente à consommer sur place et de fournitures de logement (hors location meublée autre que meublé de tourisme ou chambre d’hôte - 1 catégorie) ;

77 700 € pour les prestations de services relevant de la catégorie des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC - 2e catégorie).

💡 Pour aller encore plus loin avec la micro-entreprise, on vous conseille La Micro by Flo. Florian propose un contenu au top pour vous aider pas à pas. Il a même créé un chatbot pour vous aider à faire votre déclaration de revenus pas à pas.Je vais laisser Delphine vous en dire un peu plus sur tout ça.

Freelancing

[DELPHINE] Quand on entreprend, on bascule dans un monde administratif dont on se serait souvent bien passé. Et comme pour tout, cette gestion administrative doit être maîtrisée pour éviter de se retrouver avec des surprises désagréables quelques mois plus tard !

Mais qu’en est-il de l’imposition ? Est-elle la même selon que vous soyez freelance ou en société ? Quels sont les avantages du versement libératoire ?

Bougez pas, on décrypte tout ça rapidement.

Et pour commencer, non, votre régime d’imposition n’est pas le même si vous êtes en micro-entreprise ou pas.

Régime de la micro-entreprise

Comme son nom l’indique, c’est celui dont vous dépendez lorsque vous êtes en micro-entreprise. Il se veut le plus simple possible et fonctionne par le biais d’un abattement automatique sur votre chiffre d’affaires selon votre catégorie d’activité :

Achat et vente de marchandise : 71 %

Prestation de service BIC : 50 %

Prestation de service BNC : 34 %

Une fois cet abattement réalisé, vous pouvez connaître votre taux d’imposition en vous référant au barème des tranches d’imposition de l’impôt sur le revenu.

💡 C’est intéressant si vous avez peu de frais, car la micro-entreprise ne vous permet pas le remboursement de vos frais professionnels.Exemple :

Vous réalisez un CA de 25 000 € la première année en vente de marchandises :

👉 25 000 – 71 % de 25 000 = 7250 €.

Votre taux d’imposition se trouve dans la tranche 1, vous n’êtes donc pas imposable (si ce sont vos seuls revenus).

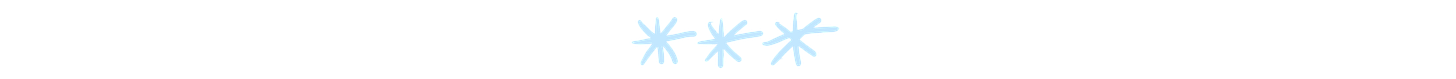

Vous avez également la possibilité en micro-entreprise d’opter pour le versement forfaitaire libératoire : il s’agit d’une option qui consiste à payer mensuellement ou trimestriellement votre impôt auprès de l’URSAFF, au fur et à mesure de vos encaissements de CA. Le calcul de l’impôt se fait alors en appliquant un pourcentage d’IR sur votre CA (vous n’êtes donc pas assujetti au barème progressif).

Vous pouvez effectuer une demande pour bénéficier de ce dispositif à la création de votre entreprise ou chaque année avant le 30 septembre (pour une mise en place au 1er janvier de l’année suivante). Il faut pour cela que votre revenu fiscal de référence N-2 soit inférieur à un certain seuil que je vous glisse ici 👇.

🚨 Attention, ce seuil évolue régulièrement, donc n’hésitez pas à vérifier au moment d’effectuer votre demande si vous êtes bien éligibles. ET il n’est pas remboursable ! Cela signifie que si vous demandez à opter pour celui-ci et que vous réalisez que vous n’étiez finalement pas imposables la première année, vous aurez payé dans le vent. Pensez donc à bien faire vos simulations en amont.

Cette option fiscale, particulièrement intéressante si vous êtes imposables, vous permet de payer vos impôts au même moment que vous réglez vos cotisations sociales.

Une sorte de prélèvement à la source pour entrepreneurs !

Si vous optez pour celui-ci, un taux sera appliqué à votre CA HT selon le barème ci-dessous. Il viendra s’ajouter au taux que vous réglez pour vos cotisations sociales.

L’avantage de cette option ?

Vous connaissez le pourcentage à l’avance et vous payez donc un montant fixe mensuellement ou trimestriellement selon vos déclarations à l’URSAFF. C’est également moins de charge mentale, car la déclaration se fait en même temps que celles de vos cotisations sociales.

Enfin, selon votre situation et votre nombre de parts, il peut être bien plus intéressant qu’une imposition sur le revenu.

Exemple :

Vous réalisez un CA de 40 000 € la première année en vente de marchandises.

40 000 x 1 % = 400 € d’impôts

Pas mal, non ?

Si vous avez beaucoup de frais ou que vous avez dépassé le plafond de la micro-entreprise (188 700 € de CA HT pour l’achat et la vente de marchandises et 77 700 € pour les prestations de service BNC et BIC), votre régime d’imposition devra évoluer.

Selon votre catégorie d’activité et le statut juridique de votre entreprise, vous pourrez être amenés à être imposés :

au régime réel simplifié ou normal ;

au régime de la déclaration contrôlée ;

à l’impôt sur les sociétés.

Si c’est le cas, vous paierez votre impôt annuellement, alors pensez à mettre de côté en amont. Vous avez aussi la possibilité de contacter votre service d’imposition en leur indiquant combien vous estimez gagner l’année prochaine pour avoir un prélèvement mensuel basé sur leur estimation. Et lors de chaque déclaration annuelle, vous régularisez la situation.

Régime réel simplifié

C’est le régime qui s’applique pour toutes les entreprises réalisant un chiffre d’affaires hors taxes :

Entre 170 000 € et 789 000 € pour les activités de commerce

Entre 70 000 € et 238 000 € pour les prestations de service BIC

Donc il n’est pas adapté si vous êtes en prestation de services BNC.

Cela vaut pour :

Les entreprises soumises à l’impôt sur le revenu ;

Les sociétés soumises à l’impôt sur les sociétés dont le chiffre d’affaires de l’année précédente est inférieur à 789 000 € pour les marchandises et 238 000 € pour les services ;

Les micro-entreprises qui souhaitent opter pour ce type d’imposition, car leurs frais sont trop élevés. Cela peut être le cas si vous déléguez une partie de votre activité à des freelances ou que vous avez des frais de déplacement ou de logiciels qui s’accumulent.

Contrairement à la micro-entreprise où un abattement automatique était réalisé, vous êtes ici imposés sur les bénéfices réalisés lors de votre exercice comptable et à la TVA. Vous devez donc remplir des obligations comptables et déclaratives, qui seront ici simplifiées par rapport au régime réel normal.

Régime réel normal

Il s’applique aux entreprises réalisant un chiffre d’affaires annuel hors taxes supérieur à :

789 000 € pour l’achat et la vente de marchandises

238 000 € pour les prestations de services

Si vous êtes soumis au régime réel simplifié ou à celui de la micro-entreprise, mais que le régime normal est plus intéressant, vous pouvez en faire la demande. Vous êtes également imposés sur les bénéfices de l’entreprise, mais la comptabilité que vous devez fournir est plus complexe et le régime de TVA évolue.

Le régime de la déclaration contrôlée

Il s’applique pour les entreprises exerçant une activité relevant de la catégorie BNC et qui ont dépassé le seuil de la micro-entreprise, soit un chiffre d’affaires hors taxes supérieur à 70 000 €.

De même, si vous êtes en micro-entreprise et que vous souhaitez en bénéficier, car cela est plus avantageux pour vous, vous avez la possibilité d’en faire la demande.

Vous êtes imposés ici sur les bénéfices réalisés et devez donc également justifier de votre comptabilité.

L’impôt sur les sociétés

Et l’impôt sur les sociétés du coup, cela correspond à quoi ?

Il est mis en place pour les sociétés qu’on dit “sociétés de capitaux”. Sans entrer dans des définitions juridiques impossibles, cela signifie que la société est constituée d’actions dont la somme forme son capital social. On retrouve les SA (Société Anonyme), SAS (Société par Actions Simplifiées), les SCA (Société en Commandite par Actions), ou encore les SARL et EURL.

Dans ce format, vous êtes imposés sur les bénéfices nets de l’entreprise au cours de son exercice annuel. Le taux d’imposition classique est de 25 %. Il peut être réduit à 15 % selon certaines conditions.

En bref, chaque niveau d’entreprise a ses règles et les connaître en amont lors de la création est un gain financier non négligeable. Pour l’anecdote, de nombreux entrepreneurs se mordent les doigts de ne pas avoir opté pour le versement libératoire à l’époque de leur micro-entreprise.

💡 Si vous vous lancez et que vous devez réaliser votre première déclaration en micro-entreprise, foncez découvrir le contenu de La Micro by Flo. Moi qui déteste l’administratif, Florian m’a éclairée sur ces sujets comme Yoann m’a éclairée sur l’investissement !Nos astuces pour mieux gérer impôts et budget

[ALICE] Autant vous ne pouvez pas échapper aux impôts, autant vous pouvez éviter d’en faire un moment désagréable. 👌

Commençons par un chiffre plutôt positif !

8 Français sur 10 considèrent le paiement de l’impôt comme un acte citoyen.

C’est ce que nous apprend la première édition du rapport « Les Français et les prélèvements fiscaux et sociaux », commandé par le Conseil des Prélèvements Obligatoires (CPO). Cela s’explique notamment parce qu’aux yeux des Français, l’impôt « permet de participer à la vie du pays en finançant divers services publics et aides sociales ».

Donc, sur le principe, les Français ne sont pas fâchés de payer l’impôt sur le revenu. Mais alors, qu’est-ce qui vient gâcher ce moment de communion entre citoyens tricolores ?

La peur d’avoir une mauvaise surprise : évolution des taux, des réglementations, des revenus, difficile d’avoir une idée concrète de ce qui nous attend !

L’incompréhension du mécanisme fiscal : se faire ôter une partie de son revenu durement gagné, sans savoir vraiment comment le taux est calculé ou pourquoi le voisin s’en sort mieux ;

Le sentiment de trop payer : « Avec tout ce que j’ai déjà versé, il faut que je fasse une rallonge ?? » ;

La complexité de la déclaration : bien qu’avoir une déclaration préremplie est appréciable, comment s’assurer qu’il n’y a pas d’erreur ou de nouvelle case à remplir ? À cela s’ajoute la peur de ne pas effectuer correctement la déclaration et d’y laisser quelques plumes ;

Le processus laborieux que cela engendre : rassembler ses fiches de paie, retrouver une trace des dons effectués, etc. ;

La phobie administrative, qui entraîne bien souvent de la procrastination.

5 astuces pour mieux gérer ses impôts

Astuce 1 : connaître sa fiscalité et anticiper le montant de ses impôts

Pour anticiper au mieux ce qui vous attend, établissez votre profil, notamment en listant tous les éléments qui pourraient affecter votre fiscalité :

- quels types de revenus recevez-vous ?

- percevez-vous des avantages en nature ?

- quel est votre statut matrimonial ?

- quelle est la composition de votre foyer fiscal ?

Ensuite, pour avoir une idée du montant de vos impôts, vous pouvez utiliser un simulateur. Pour quelque chose de très sexy et facile à utiliser, je vous conseille le simulateur créé par Vincent et partagé dans cette édition de Snowball – La bonne paye. Il sera une excellente première étape si vous êtes salarié·e.

Sinon, rendez-vous sur le simulateur de l’État.

Votre revenu n’est pas fixe (entrepreneur, side business, etc.) ? Pensez à faire un scénario optimiste et un pessimiste ! Personnellement, je préfère me baser sur le scénario optimiste et utiliser le taux d’imposition le plus haut que je pense pouvoir atteindre.

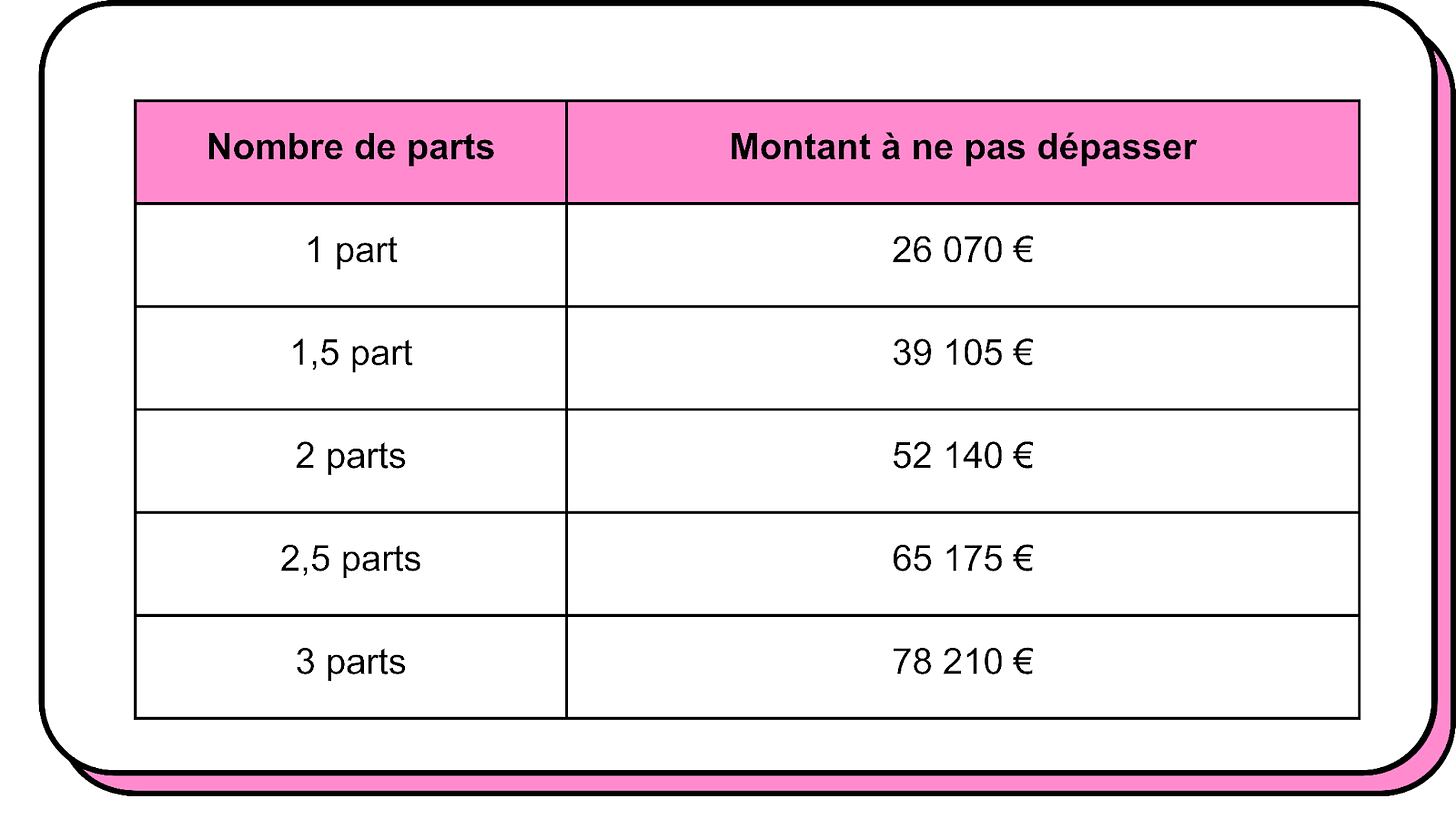

Astuce 2 : surveiller votre taux de prélèvement

En cas de hausse ou de diminution de revenus, il faut renseigner ses nouveaux revenus, car cela va permettre d'actualiser son taux. Vincent fera bientôt une édition dédiée dans sa newsletter Snowball - La bonne paye (Snowball+).

Astuce 3 : gérer vos provisions

Vous l’avez compris, prélèvement automatique ou non, vous avez la main sur la gestion du provisionnement de votre impôt. En ajustant votre taux, vous pouvez :

le surestimer légèrement pour avoir un matelas de secours en cas de mauvaise surprise ;

le sous-estimer légèrement pour scinder votre provision en deux :

une dans les caisses de l’État ;

l’autre dans un placement liquide pas du tout risqué. Typiquement, ne placez pas la provision de vos impôts sur du Bitcoin ou sur un PEA que vous venez d’ouvrir. Le premier est trop risqué, tandis que le second n’est pas suffisamment liquide.

Si vous ne bénéficiez pas du prélèvement à la source, comme c’est le cas avec le revenu des freelances, trois possibilités s’offrent à vous :

Optez pour le versement libératoire de l’impôt : attention, ça n’est pas toujours intéressant, comme l’a démontré Delphine un peu plus haut ;

Épargnez tous les mois un pourcentage de votre chiffre d’affaires imposable équivalent à votre taux d’imposition ;

Effectuez des versements anticipés au rythme de votre choix (mensuel ou trimestriel), en faisant le même calcul que pour l’option précédente.

J’avais déjà évoqué le cas des versements anticipés dans l’édition de Snowball – Budget dédiée au ménage de printemps, je vous laisse aller jeter un œil !

Astuce 4 : faire un suivi régulier

Plutôt que de consacrer un, voire plusieurs week-ends à votre déclaration d’impôts, pourquoi ne pas y consacrer quelques minutes tous les mois ?

Dans un tableur ou un cahier, ayez le réflexe de noter les évènements qui vont impacter vos impôts :

- tous les mois, notez le montant des prélèvements mensuels effectués (le total figure sur votre fiche de paie de décembre, mais c’est une habitude à prendre bénéfique pour votre gestion de budget) ;

- consignez au même endroit toutes les dépenses vous donnant droit à une réduction ou un crédit d’impôt, ainsi que les justificatifs correspondants. Vous pouvez, par exemple, tout scanner dans un dossier dédié sur votre ordinateur, ou tout rassembler dans une chemise papier.

Ainsi, au moment d’effectuer votre déclaration, vous n’aurez pas à courir après le reçu fiscal du don effectué en juin, ou le suivi de vos chèques CESU.

Astuce 5 : ne pas hésiter à demander de l’aide

Comprendre le fonctionnement des impôts, votre situation personnelle, les optimisations auxquelles vous avez droit, etc., c’est la base. Cependant, soyons honnêtes, notre système peut être compliqué. Si vous sentez que ça vous dépasse, ne baissez pas les bras et demandez de l’aide. Comptable, conseiller fiscal, le Discord Snowball et même le service des Impôts ont peut-être des réponses à vous apporter !

💡 Concernant les Impôts, veillez à toujours passer par la messagerie sécurisée de votre espace impots.gouv. En général, les réponses sont rapides et pas mauvaises du tout.Je termine en vous recommandant l’épisode « Pourquoi on déteste les impôts (tout en continuant à les payer) ? » du podcast Sans oser le demander, diffusé sur France Culture le 24 avril 2023. Vous y retrouverez Alexis Spire, sociologue, directeur de recherche au CNRS et auteur de Résistances à l'impôt, attachement à l'État, au micro de Géraldine Mosna-Savoye.

Conclusion

✨ Bonne journée et à bientôt !