Hey Snowballers !

J’espère que vous allez bien !

L’investissement en startups… Il fait rêver beaucoup de personnes depuis quelques années. Depuis que des dizaines de success stories inondent le théâtre médiatique : Facebook, Apple, Google, Amazon, Revolut, Alan, Sorare, Blablacar, PayPal ou encore Airbnb. Toutes ces startups (ou anciennes startups) ont créé des centaines, même des milliers de millionnaires et des dizaines de milliardaires en relativement peu de temps.

Pas étonnant qu’elles fassent rêver…

Warren Buffet, avec son approche plus classique a mis des décennies avant de devenir millionnaire, puis milliardaire… Moins sexy.

La startup nation, souvent critiquée, possède toujours cette aura du “get rich quick”. Une idée ? Boom un business plan ! Boom, une levée de fonds de 2 millions d’euros sans même avoir un produit ! Boom un “Product Market Fit” ! Boom 680 millions de dollars en série B ! Boom une entrée en Bourse avec une valorisation à plusieurs dizaines de milliards de dollars !

Les success stories sont tellement belles qu’elles nous font oublier les milliers de startups qui échouent.

Et oui, parce que c’est le cas de beaucoup ! Certaines statistiques parlent d’un taux d’échec de 90 %1 ! 9 startups sur 10 vont échouer !

Ce n’est d’ailleurs pas pour rien que les fonds d’investissement en capital-risque, surnommés VC (prononcé “vissi”) investissent dans beaucoup de startups. C’est la fameuse Barbell Strategy. Une très petite minorité des startups dans lesquelles les VC investissent seront des Facebook ou des Alan et la grande majorité seront des FrostyCrunch, SnowBluff ou encore FrostyFog dont personne n’a jamais entendu parler (pour info ces noms ont été générés par le site Namelix qui génère automatiquement des noms de startups quand vous rentrez un mot-clé. Le mot-clé était Snowball.).

La fameuse loi de Pareto qui dit que 80 % de vos retours sur investissement ont de grandes chances de provenir de 20 % de vos investissements semble donc s’appliquer aussi à cet univers.

Il y a quelques années, investir dans un grand nombre de startups était réservé aux personnes les plus fortunées d’entre nous. Il fallait des centaines de milliers d’euros, et, le plus difficile, un excellent réseau !

Aujourd’hui, grâce aux nouvelles technologies et à l’essor de cet univers des startups, investir dans un grand nombre de ces jeunes entreprises devient beaucoup plus accessible et presque autant que d’investir dans des actions des GAFAM (Google, Amazon, Facebook, Apple et Microsoft) avec eToro ou Revolut !

Investir dans les startups est l’un des investissements les plus risqués que vous pouvez faire, mais si vous pouvez diversifier ces investissements, alors ce risque diminue.

Dans cette édition de Snowball, je vais vous expliquer comment vous pouvez vous lancer dans cet univers sans (trop) de difficultés et même investir très rapidement dans des startups françaises comme Blablacar, Mano Mano ou encore Meery et Payfit.

🎁 Un petit cadeau pour les abonnés Snowball dans la partie “La Bourse des startups” pour fêter le lancement de Caption (0 sponsoring, 0 lien d’affiliation, juste un produit cool que je voulais vous partager).

Are you ready?

Avant de nous lancer dans le vif du sujet, petit rappel :

[RAPPEL] ECON 101, la nouvelle newsletter de Snowball dédiée à la compréhension des concepts économiques qui peuvent vous aider dans la vie de tous les jours a été lancée. Pour en savoir plus, c’est par ici. La toute première édition partira autour du 7 octobre. Ces éditions seront envoyées le 7 et 14 de chaque mois. Elles ne sont accessibles qu’aux abonnés Premiums.

Pourquoi et comment investir facilement en startup ?

Mais au fait, c’est quoi une startup ? Selon le Startup Genome, une “vraie startup” c’est :

Une organisation temporaire conçue pour rechercher un modèle économique reproductible et scalable.

En gros, c’est une boîte qui cherche à vendre facilement son ou ses produits à énormément de personnes si on doit reformuler.

Cependant, on utilise souvent le mot startup aujourd’hui pour définir des boîtes tech et innovantes. Est-ce que Blablacar est encore une startup ? Pas vraiment, si on utilise la définition du Startup Genome… Cependant, Blablacar est une entreprise qui peut plus facilement faire faillite que Facebook ou Apple.

Nous utiliserons donc une définition plutôt laxiste du mot startup dans cette édition qui peut inclure plusieurs de ces caractéristiques :

une entreprise qui recherche son modèle économique ;

une entreprise en forte croissance ou qui pourrait connaître une forte croissance très prochainement ;

une entreprise qui repose beaucoup sur la tech ;

une forte probabilité d’échec ;

une entreprise qui lève des fonds, mais qui peut aussi décider de s’autofinancer (une startup boostrappée dans le jargon).

Pourquoi investir dans des startups ?

Investir en startup, c’est pour qui ?

Pas pour tout le monde ! Comme je disais, c’est un investissement extrêmement risqué. Si vous ne pouvez pas vous permettre de perdre 100 % de l’argent investi, n’y allez pas.

L’avantage avec les prochains outils que je vais vous présenter, c’est qu’il est maintenant possible de réaliser ce type d’investissement avec de petites sommes : de 10 € à plusieurs milliers d’euros.

Si vous possédez un petit portefeuille d’une valeur de 500 euros, vous pouvez aujourd’hui investir 10 % de ce portefeuille en startups (50 euros). C’était impossible il y a quelques années !

Si vous investissez en startups, vu que 90 % risquent de couler, il est important de viser plusieurs entreprises et de ne pas parier sur une seule. Si vous souhaitez commencer ce type d’investissement, soyez donc prêts à investir régulièrement pour limiter vos risques.

Nous en arrivons donc à la stratégie qui peut justifier ce type d’investissements.

La Barbell Strategy et la diversification

Commençons par le commencement. Pourquoi investir dans des boîtes qui ont 90 % de probabilité d’échouer ?

La raison est simple et peut être résumée en un mot : asymétrie.

En investissant dans une startup, vous pouvez bien évidemment tout perdre, mais aussi gagner énormément. On parle souvent de x10, x100, même x1000. Parfait exemple : en août 2004, Peter Thiel investit 500 000 dollars dans Facebook en échange de 10,2 % de l’entreprise. Aujourd’hui, Facebook pèse 960 milliards de dollars. Peter Thiel a revendu une partie de ses actions entre-temps, mais s’il avait tout gardé, ses 500 000 dollars se seraient transformés en près de 98 milliards de dollars ! Peter aurait donc multiplié sa mise initiale par 196 000 ! En effet, c’est un exemple extrême, mais une bonne illustration.

Pour un investisseur comme vous et moi (dont le métier n’est pas d’investir dans les startups comme le font les VC), investir dans des startups est une bonne façon de diversifier son portefeuille et surtout d’essayer de le booster fortement sans prendre trop de risques. La fameuse Barbell Strategy. Enfin en quelque sorte.

La Barbell Strategy nous dit que la meilleure façon d’équilibrer le risque et les récompenses est d’investir dans les deux extrêmes du spectre du risque.

En gros, vous pourriez vous dire que vous investissez 90 % dans des actifs peu risqués (ETFs, immobilier, etc.) et 10 % dans des actifs très risqués (cryptomonnaies, startups, etc.). Si les actifs très risqués s’envolent en fumée, alors vos pertes sont limitées, par contre, si comme Peter Thiel vous faites un x 196 000, le gain potentiel dépasse largement les pertes éventuelles.

En économie, on parle d’espérance de gain. Si vous investissez 1000 euros dans une startup avec le potentiel de faire un x50 égal à 3 % et donc la probabilité de tout perdre de 97 %, alors l’espérance de gain (EG) est de :

EG = ((1000x50)x0,03)-(1000x0,97) = 1500. Vu que le résultat (1500) est supérieur à 1000 (la somme investie), alors ça vaut la peine de tenter d’un point de vue purement rationnel.

De plus, investir dans une startup est souvent décorrélé des marchés financiers. Il se peut que les marchés s’écroulent, mais que vos investissements en startups soient en croissance, ils ne suivent pas les évolutions des marchés à la lettre.

Pour résumer, vous pouvez investir dans des startups pour booster votre portefeuille tout en limitant les risques et en diversifiant vos investissements.

Love money

Je ne vais pas m’attarder sur celui-ci, mais vous pouvez décider d’investir dans une startup tout simplement pour soutenir vos amis, un membre de votre famille ou des proches.

Je n’aborderai pas ici les autres raisons comme la défiscalisation par exemple. Il fut un temps où beaucoup de personnes investissaient car c’était une façon de défiscaliser simplement ses revenus. Pas le focus de cette newsletter…

Comment investir dans des startups ?

Nous allons partir des méthodes les moins accessibles aux plus accessibles pour la grande majorité des investisseurs individuels comme vous et moi (donc hors professionnel, quoi que…).

Rentrer en tant qu’investisseurs (LP) dans un fonds d’investissement (VC)

Bon ici, il faut le savoir, il faut souvent un très bon réseau et surtout beaucoup d’argent (au minimum quelques dizaines de milliers d’euros) pour investir dans des startups via cette solution.

Il existe beaucoup de nuances, mais en gros, un fonds d’investissement en capital-risque (VC) fonctionne souvent de cette manière : les gérants d’un fonds vont collecter de l’argent auprès d’autres investisseurs pour ensuite investir cet argent dans des startups afin de générer des profits, qui seront ensuite redistribués à tous les investisseurs du fonds. Il existe donc deux catégories de personnes dans un fonds :

Les investisseurs passifs (vous) sont nommés LPs (Limited Partners). Leur mission est simple : confier leur argent au fonds en espérant des retours dans quelques années. Certains LPs peuvent être plus actifs que d’autres en ramenant des deals au fonds ou en aidant certaines startups du portefeuille par exemple.

Les gérants du fonds (General Partners) qui vont gérer activement les investissements. Ce sont eux qui vont analyser et sélectionner les startups, gérer toute la partie admin, la revente, etc. En échange de tout ça, les General Partners sont bien évidemment rémunérés.

Vous l’avez compris, pas simple de se lancer dans l’investissement en startups si vous n’avez pas le réseau et des finances super solides !

Utiliser son réseau

Si vous traînez dans l’univers startup depuis un moment, vous avez certainement déjà entendu des personnes vous proposer des investissements ou vous dire qu’ils ont investi dans la startup d’un·e pote.

En effet, il est souvent possible d’investir en direct dans ces boîtes si vous êtes au bon endroit au bon moment.

Cependant, encore une fois, cette solution est très limitée car elle nécessite non seulement un réseau et que les gens vous en parlent de façon proactive, mais surtout des investissements minimums souvent très élevés (entre 20 000 et 50 000 euros en général) vu que le montage juridique/administratif d’une levée de fonds se complexifie avec le nombre d’investisseurs. Cela ne vaut souvent pas la peine pour une startup de recevoir un investissement de 1000 euros dans une levée de fonds classique. C’est d’ailleurs ici que le club d’investissement monte sur scène.

Intégrer un club d’investissement

On commence à rentrer dans des solutions beaucoup plus accessibles !

Il existe en effet des clubs d’investissements avec comme objectif principal de vous apporter le réseau que vous n’avez pas ou d’étendre celui que vous possédez, mais aussi d’associer les forces de dizaines voire de centaines d’investisseurs pour investir tous ensemble des sommes plus conséquentes qui seront plus facilement acceptées par les startups qui lèvent des fonds.

Comme l’explique bien Jérémy dans son excellente newsletter Good Fellaws (que je vous recommande grandement pour tous les sujets finance/juridiques) on parle de syndication :

La syndication consiste à se regrouper pour défendre des intérêts communs. Dans l’investissement, cela consiste à rassembler des investisseurs qui ne peuvent/veulent investir que des “petits” tickets d’un montant de 1000-5000 euros par deal, mais se regroupent avec d’autres et peuvent ainsi entrer dans un deal avec un ticket de 200 000 euros par exemple.

En gros, un investisseur qui a un bon réseau va créer un club et s’associer à tous ses membres pour pouvoir rentrer dans de plus grosses levées de fonds. C’est aussi un business à part entière pour le créateur du club qui peut se rémunérer en faisant payer l’abonnement au club par exemple, mais aussi en récupérant une partie de la plus-value totale s’il y a revente des actions à un moment donné (carried interest dans le jargon).

Comment ça se passe dans les faits ? Le créateur du groupe va présenter une opportunité d’investissement et ensuite libre à vous d’investir ou non dans cette startup. Si vous investissez, vous le ferez souvent via ce qu’on appelle un SPV (Special Purpose Vehicle). On pourrait comparer ça de façon très grossière, mais au moins ça parle plus aux débutants, à une SCI. Souvent quand vous voulez acheter un appartement avec plusieurs personnes, vous allez créer une SCI (Société Civile immobilière) qui sera elle-même détentrice du bien immobilier. Ici c’est pareil, vous allez détenir en tant qu’actionnaire un pourcentage du SPV, qui lui-même détiendra 100 % des parts achetées dans la startup.

Les deux clubs les plus connus sont Leonis Investissement et Angel Square.

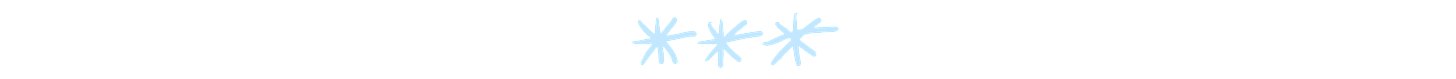

Leonis Investissement

Chez Leonis vous pouvez investir principalement dans des startups de la Silicon Valley (beaucoup qui sortent du fameux accélérateur Y Combinator). Le ticket d’entrée (investissement) minimum est de 2500 euros par investissement.

Voici à quoi ressemble le portefeuille de Leonis :

Il existe plusieurs formules pour s’abonner à ce club avec la première formule qui commence à environ 440 euros par an. Je ne suis personnellement pas membre de ce club, mais j’en ai eu de bons retours, notamment sur la communauté Snowball ici.

Et si vous voulez en savoir plus sur Leonis et l’investissement en startup en général, je vous conseille également d’écouter le podcast La Martingale sur le sujet avec Gabriel Jarrosson, le fondateur de Leonis.

Angelsquare

C’est un peu la même chose, mais cette fois ce n’est possible d’y entrer que sur invitation. Plus select.

Voici une partie du portefeuille d’Angelsquare, plus français que Leonis :

La différence avec Leonis est qu’il existe ici des sous-clubs et la possibilité d’investir directement dans une startup sans passer par un club. Vous pouvez devenir leader d’un club au sein même d’Angelsquare et ainsi de ramener vos propres deals. L’avantage est que l’entreprise s’occupe de toute la partie chiante : admin, juridique, etc.

Comment se rémunère Angelsquare ?

Vous l’avez donc compris, le gros avantage des clubs est que vous pouvez vous appuyer sur la force de la communauté pour investir et/ou d’un dirigeant de club souvent bien plus chevronné que vous dans ces investissements. C’est un peu comme être LP dans un VC, mais avec moins de contraintes et plus de libertés.

Les inconvénients ? Le côté parfois un peu trop sélectif, une certaine complexité, pas forcément tout le temps des deals.

Et c’est donc là que nous arrivons sur des solutions encore plus simples. Commençons par le marché secondaire.

La Bourse des startups : le marché secondaire

Vous connaissez certainement le marché de la Bourse classique. Euronext, le Nasdaq, Le New York Stock Exchange, etc.

Ces places de marché sont en fait tout simplement des entreprises. Euronext est une entreprise, le Nasdaq aussi. C’est une entreprise qui permet à des entreprises publiques de vendre leurs actions à des investisseurs, mais aussi à ces investisseurs d’acheter et de revendre des actions entre eux. Vous pouvez acheter des actions Apple sur le Nasdaq par exemple et des actions LVMH sur Euronext Paris.

On parle de marché primaire quand une entreprise vend ses actions directement à des investisseurs. Par exemple, si vous êtes salariés d’une startup et que vous pouvez acheter des actions de votre entreprise lors d’une levée de fonds, c’est le marché primaire.

On parle de marché secondaire quand des investisseurs se vendent des actions entre eux. Quand vous achetez une action Tesla sur eToro, vous achetez en fait l’action Tesla d’un autre investisseur qui souhaite vendre son action. Ce n’est pas Tesla qui vous vend directement cette action.

Dans l’univers des startups, le marché secondaire a toujours existé, mais il a toujours été difficile d’accès. Il fallait connaître un tel, puis faire des démarches administratives lourdes, etc. Un enfer. C’est pour cette raison qu’on dit que le marché secondaire des startups n’est pas du tout liquide. En effet, avant de pouvoir se séparer de ses actions il faut souvent attendre soit que la startup se fasse racheter, soit qu’elle fasse une nouvelle levée de fonds et de nouveaux investisseurs rachètent vos actions, soit qu’elle entre en Bourse et que vous puissiez revendre ces actions sur une place de marché comme le Nasdaq, Euronext, etc.

Cela pose deux problèmes principaux :

Difficile pour les investisseurs (et notamment les employés de startups) de profiter de leurs actions en les revendant avant un rachat, entrée, en Bourse, etc.

Difficile pour les personnes hors de l’écosystème startup VC d’investir dans des startups (comme nous l’avons vu).

Heureusement que plusieurs startups essayent de dépoussiérer tout ça ! Il existe en France Caption et Fairshares (cofondée par Matthieu Stefani de La Martingale d’ailleurs).

Fairshares

Fairshares fonctionne également avec un système de SPV dont nous avons parlé un peu plus haut.

Pour l’instant, Fairshares n’est ouvert qu’aux investisseurs dits qualifiés c’est-à-dire que vous devez répondre à des critères relativement complexes à atteindre (+500 000 euros d’actifs dans son portefeuille, des transactions sur les marchés supérieures à 600 € par trimestre, etc.).

L’objectif de Faireshares est très certainement de rendre tout ça encore plus fluide dans les prochains mois. Récemment, Fairshares avait proposé l’achat d’actions Cityscoot à ses premiers investisseurs.

Hâte de voir la suite !

Caption

Caption est elle aussi une nouvelle place de marché qui permet l’achat/revente d’actions de startups. Si vous êtes détenteurs d’actions, vous pouvez les revendre à des investisseurs, et si vous êtes investisseurs vous pouvez acheter des actions de startups très facilement.

Pendant des mois, Caption était également ouvert seulement aux investisseurs qualifiés, mais !

🎁 Mais depuis quelques jours, la plateforme est ouverte à TOUS LES INVESTISSEURS munis d’un code d’invitation. Lucas et Quentin, les co-fondateurs de Caption m’ont gentiment donné un code qui donnera accès à 100 abonnés Snowball qui souhaiteraient utiliser leur plateforme. Si vous cliquez sur le lien précédent, cela fonctionnera, sinon voici le code à entrer : SNOWCAP. La validation de votre compte devrait prendre entre quelques heures et 48 h. Veillez à uploader des documents de qualité pour faciliter la vérification de votre identité.

La plateforme ressemble à cela :

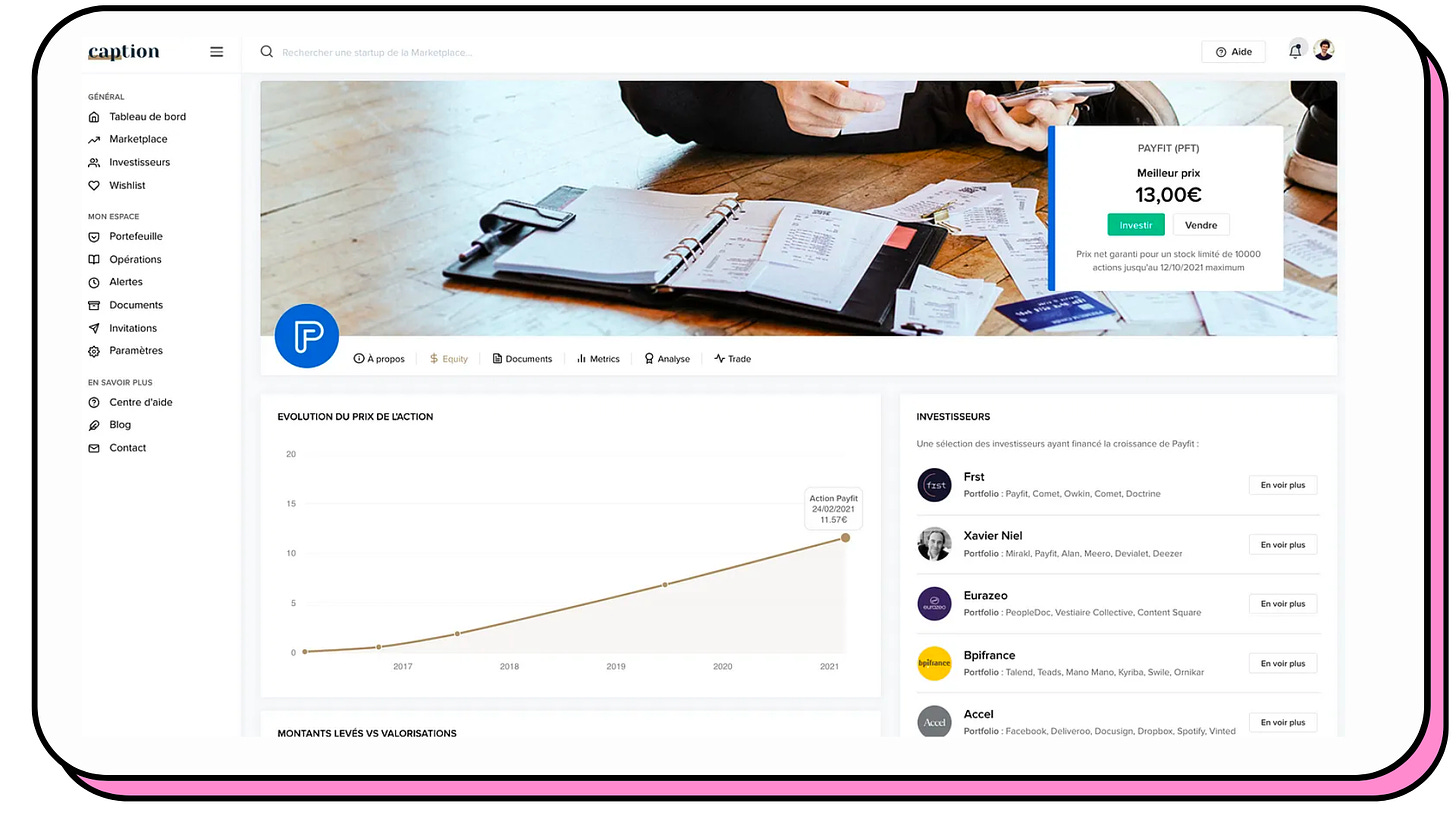

Et la place de marché :

Comme vous pouvez le voir, pas mal de belles startups sont déjà en vente telles que Blablacar, Payfit, ManoMano, etc.

Attention, ces startups sont plutôt en late stage.

L’inscription est très simple, vous allez devoir valider certains documents (carte d’identité, etc.) avec leur partenaire Club Tylia pour vérifier votre identité et ensuite vous pourrez investir dans des startups. Le montant minimum n’est pas gigantesque, mais il n’est pas tout petit non plus : 2000 euros au minimum.

Vous pouvez voir directement sur la plateforme les chiffres clés de l’entreprise dans laquelle vous voulez investir, les risques, une analyse, du contenu, etc. Par exemple, j’ai décidé d’investir 2000 euros dans Payfit, une startup que j’apprécie beaucoup :

Vous pouvez également voir l’évolution du prix de l’action de la startup dans laquelle vous souhaitez investir :

Comment Caption se rémunère ? Une commission de 6 % sur vos investissements. Si vous investissez 100 euros dans une startup, Caption vous facturera donc 106 euros.

L’achat des actions se fait par virement bancaire vers le partenaire de Caption.

Je suis vraiment très content que de nouvelles plateformes comme Fairshares et Caption voient le jour en France ! On va enfin pouvoir débloquer un marché pour le rendre accessible à des investisseurs qui ne pouvaient pas facilement y accéder ! Un grand bravo aux deux équipes ! Hâte de voir le futur de ces deux entreprises.

Les plateformes de Crowdfunding

Il existe également des plateformes de Crowdfunding qui permettent à des startups de vendre facilement des actions à des centaines voire des milliers d’investisseurs. Aujourd’hui, je vais vous parler seulement de Crowdcube, mais il en existe beaucoup d’autres. Pourquoi faire un focus sur cette entreprise ? Je trouve que c’est la plateforme la plus simple d’accès et qui propose les plus belles startups.

Crowdcube, dont le QG est basé au Royaume-Uni, permet à des startups de lever des fonds via sa plateforme un peu comme vous pourriez lever des fonds pour votre projet sur Kickstarter ou Ulule. J’ai par exemple investi 1500 euros dans l’app Citymapper et 1000 euros dans la fintech Curve.

Comme vous pouvez le voir, pas besoin d’être un Business Angel avec des millions sur son compte bancaire pour se lancer sur Crowdcube (le ticket d’entrée est de seulement 10 € ! Et c’est un gros avantage par rapport aux autres solutions).

Depuis quelques semaines, Crowdcube a ouvert des bureaux en France et c’est une amie (et lectrice de Snowball) qui s’en occupe : Pauline 👋, Country Manager France. Non je ne suis pas biaisé, j’ai utilisé Crowdcube avant son arrivée. :)

L’entreprise permet à des startups de vendre des actions directement à des milliers d’investisseurs de façon très simple. Nous sommes donc sur un marché… primaire, c’est bien ça, bravo !

De très belles entreprises sont passées par la société pour lever des fonds : Revolut, Citymapper, Curve, Freetrade ou encore Cowboy.

Tout comme Caption, vous pouvez accéder à des analyses et autres documents directement sur la page de la startup en question. Vous pouvez également poser des questions directement aux fondateurs de ces entreprises avant de faire votre choix.

Autre point que j’apprécie beaucoup : vous pouvez utiliser votre CB pour investir ! Pas besoin de faire un virement.

Autre exciting news : il semblerait que Crowdcube se lance sur le marché secondaire avec son nouveau produit Cubex.

[UPDATE MARS 2023] Toujours rien…

Vraiment hâte de voir tout ça se développer !

Si vous voulez découvrir d’autres plateformes de crowdfunding en startups, vous pouvez aller voir les Français Anaxago, WiSEED, Sowefund, ou encore le concurrent anglais de Crowdcube, Seedrs.

Maintenant que vous savez où acheter des actions de startups, la grande question est de savoir dans lesquelles investir !

Comment choisir les startups dans lesquelles investir ?

Ici, il n’existe pas de recette magique. Certains VC ont des thèses très spécifiques et ils n’iront investir que dans, par exemple, des startups B2B avec minimum trois cofondateurs qui ont déjà créé des boîtes et qui ont x % de croissance. D’autres sont beaucoup plus libres dans leurs choix.

En tant qu’investisseur particulier, vous pouvez approcher le problème de diverses façons :

Investir dans un domaine que vous connaissez bien. Si vous travaillez dans l’univers de l’e-commerce, vous aurez plus de facilité à juger une startup e-commerce.

Investir dans des modèles économiques que vous connaissez bien. Si vous êtes un spécialiste du logiciel SaaS (Software as as Service), peut être qu’il sera plus simple pour vous d’investir dans des entreprises avec ce modèle économique.

Reprendre les critères d’analyse d’une action growth (à forte croissance) que j’avais déjà évoqués dans le passé.

Je vais m’attarder sur ce dernier point, car c’est le plus complet et celui que je préfère. Quand vous souhaitez investir dans une startup, vous pouvez effectuer ces différentes étapes :

Étape 1 : comprendre le business et sa maturité. Est-ce que l’entreprise est toute jeune sur un marché en pleine éclosion (par exemple Sorare en ce moment), est-ce que le marché est mature, etc.

💡 Attention : Investir dans une startup au tout début de son existence est plus risqué, mais peut rapporter beaucoup plus. Sur Caption par exemple, pour l'instant, beaucoup de startups sont des startups plutôt matures. Moins risquées donc, mais avec une plus-value espérée plus faible également.Étape 2 : regarder sa valorisation et les opportunités de l’entreprise. Quelle est la valorisation actuelle de l’entreprise ? Quelles sont ses opportunités ? Est-ce qu’elle compte se lancer à l’étranger ? Lancer de nouveaux produits, etc.

Étape 3 : comparer l’entreprise par rapport à ses concurrents. Comparer une startup avec d’autres entreprises peut vous éclairer sur la trajectoire qu’elle pourrait prendre.

Étape 4 : regarder des entreprises qui ont eu des business similaires dans le passé.

Étape 5 : regarder les évolutions des valorisations de l’entreprise. Est-ce que sa valorisation n’a fait qu’augmenter ? Est-ce qu’elle a chuté après une levée de fonds ?

Étape 6 : observer la capacité de l’entreprise à réinvestir dans son business.

Étape 7 : sûrement la plus importante de toutes → bien observer les fondateurs de l’entreprise. Qui sont-ils ? Pourquoi est-ce qu’ils forment une bonne équipe ? Est-ce qu’ils semblent capables d’emporter l’entreprise très loin ? Pourquoi ? Ont-ils déjà créé des entreprises ?

Comme toujours, ce ne sont que des indicateurs et pas l’assurance de faire le bon choix. Par exemple, Mark Zuckerberg était complètement inexpérimenté et n’avait jamais créé d’entreprise. Il n’aurait peut-être pas passé l’étape 7 au tout début de Facebook quand l’entreprise n’avait pas encore connu une énorme croissance…

Conclusion

J’espère que cette édition vous aidera à y voir plus clair et vous aidera à faire vos premiers investissements en startups. C’était quasiment impossible pour le courant des mortels il y a encore quelques années, mais tout est en train de changer très rapidement. Dans quelques années, il sera peut-être aussi simple et fluide d’investir dans une startup que dans une entreprise cotée en Bourse.

Des entreprises comme Fairmint vont encore plus loin en donnant le pouvoir aux startups elles-mêmes de vendre directement des actions aux investisseurs de façon continue et sans friction. On reparlera de tout ça prochainement.

Et si vous voulez en savoir plus sur l’investissement en startup, lisez tout le blog de Paul Graham ! De A à Z. Une vraie mine d’or.

Écoutez les deux podcasts de la Martingale dédiés à ce sujet :

Et lisez la newsletter de Goodfellaws sur le même sujet. La partie PEA-PME et fiscalité peut être intéressante pour compléter ce que j’ai dit dans cette édition.

👉 N’oubliez pas d’ajouter un petit cœur si ça vous a plu, c’est très utile pour savoir le type de contenu que vous préférez. Merci. :)

Et partagez sans modération !

Yoann. ❤️

🚨 Avertissement : Comme je vous le répète souvent, je n’ai pas de boule magique. 🧙♀️ Vous comprenez donc qu'en lisant "Snowball", vous ne recevez pas de conseils en matière d'investissement. De plus, je ne vous connais pas assez. Aucun contenu publié ici ne constitue une recommandation selon laquelle un titre, un portefeuille de titres, une transaction ou une stratégie d'investissement particuliers conviennent à une personne spécifique. Vous comprenez également que je ne vous conseille pas personnellement sur la nature, le potentiel, la valeur ou la pertinence d'un titre, d'un portefeuille de titres, d'une transaction, d'une stratégie d'investissement ou de tout autre sujet. Dans la mesure où tout contenu publié peut être considéré comme un conseil ou une recommandation d'investissement en rapport avec un titre particulier, ces informations sont impersonnelles et ne sont pas adaptées aux besoins d'investissement d'une personne spécifique. Vous comprenez qu'un investissement dans un titre quelconque est soumis à un certain nombre de risques, et que les discussions sur un titre publié sur "Snowball" ne contiendront pas de liste ou de description des facteurs de risque pertinents.

Ah, et "Snowball" n'est pas destiné à fournir des conseils fiscaux, juridiques, d'assurance ou d'investissement, et rien de ce qui est publié ici ne doit être interprété comme une offre de vente, une sollicitation d'offre d'achat, ou une recommandation pour un titre quelconque par son (ses) auteur(s) ou un tiers. Vous êtes seul responsable de déterminer si un investissement, une action ou une stratégie, ou tout autre produit ou service, vous convient en fonction de vos objectifs d'investissement et de votre situation personnelle et financière. Vous devez consulter un conseiller financier ou un professionnel de la fiscalité concernant votre situation juridique, financière ou fiscale spécifique.

https://nanoglobals.com/startup-failure-rate-myths-origin/#:~:text=Startups%3A%2090%25%20failure%20rate&text=The%20exact%20origins%20of%20this,about%20a%2010%25%20success%20rate.